Вестник о событиях в сфере налогов, права, бизнеса № 009 - 2024

10.10.2024

Группа компаний «Налоги и финансовое право»

ЕЖЕМЕСЯЧНЫЙ

ВЕСТНИК

о событиях в сфере налогов, финансов, права и бизнеса

№ 09 - 2024

(Сентябрь, 2024г.)

ГОРЯЧИЕ НОВОСТИ МЕСЯЦА

Во Владивостоке прошёл IX ВЭФ. О налогах почти не говорили

С 9 сентября вступил в силу закон о новых размерах госпошлины

Президент РФ подписал ряд «налоговых» законов…

… о приведении НК РФ в соответствие с законом о занятости

… о применении инвест/нал/вычета участниками ДИТ

В ГосДуму внесены законопроекты…

… о фед/бюджете на 2025 и на плановый период 2026 и 2027

… об уточнении отдельных параметров законодательства о налогах и сборах

Минфин РФ обнародовал основные направления налоговой политики на 2025-2027 гг.

Правительство утвердило повышение утилизационного сбора

Центробанк повысил ключевую ставку до 19 % годовых

Суд повторно национализировал завод после отмены решений ВС РФ

ГОСДУМА И НАЛОГИ

Календарь рассмотрения ГосДумой законопроектов в сентябре-октябре 2024 года

В ГосДуму внесены законопроекты…

… о введении агент/схемы уплаты НДС на медные полуфабрикаты

… о расширении возможностей трудоустройства несовершеннолетних

… о расширении перечня доходов, освобождаемых от НДФЛ

… об уточнении особенной реализации бюджета

… о введении уголовной ответственности за «дипфейки»

… о снижении налог/нагрузки по налогу на имущество по благотворит/организациям

… об освобождении инвалидов от уплаты транспортного налог

… о предоставлении доп/соц/гарантий донорам крови

… о налоге на сверхприбыль банков

ГосДума приняла в 1м чтении законопроекты…

… об освобождении от уплаты госпошлины военных за выдачу удостоверения тракториста

… о нотариальном удостоверении договора дарения недвижимости

… о продлении ед/пониж/тарифов страх/взносов экипажам судов

… об отмене предоставления резидентам зон терр/развития инвест/нал/кредита

… об унификации терминологии для целей применения льготы по НДС

… о госпошлине за лицензию на рознич/продажу алкогольной продукции

ВЕРХОВНЫЙ СУД И НАЛОГИ

ВС РФ направил на нов/рассмотрение спор о корректности исчисления пеней за неуплату НДС

ВС РФ выразил позицию по включению НДС в цену договора аренды

ВС РФ рассмотрел спор по налог/прибыль при сверхнорм/потерях эл/энергии

ВС РФ рассмотрел в пользу нал/плата спор о переквалификации движимого/недвижимого

СКЭС ВС РФ указала на возможность взыскания «НДС сверху»

НОРМАТИВНО, ОФИЦИАЛЬНО, ВАЖНО

ЦБ продлил на полгода ограничения на снятие наличной иностранной валюты

Наследник должен погасить задолженность по транспортному налогу

ФНС разъяснила особенности возврата госпошлины по доверенности

ЦБ РФ продлил ограничения на перевод средств за рубеж

Нал/уведомление первыми будут получать пользователи личного кабинета

Введены новые коды для декларации по НДС

В определенных случаях с продажи НЖП уплачивается НДФЛ при любом сроке владения

Прибыль от ценных бумаг учитывается для ставки НДФЛ 15 %, а убытки нет

Минфин дал разъяснения по предоставлению станд/нал/вычета по НДФЛ

ПРОЕКТЫ И ИДЕИ

Правительство РФ поддержало нормы об отмене НДС для товаров фудшеринга

Компании будут отражать в расчете по страховым взносам больше сведений

Центробанк предлагает ввести для компаний субсидии за выход на рынки капитала

ФНС установит доп/требования к поручителям при предоставлении нал/отсрочек

Появился проект новой формы книги продаж

Минэкономразвития предложило установить федеральный инвест/нал/вычет в размере 6%

Минэкономразвития представило проект аккредитации тур/организаций

Минфин продлит льготы по налогу на прибыль для рад/эл/предприятий

СОБЫТИЯ И СЛУХИ

Налоговые поступления в бюджет РФ значительно увеличились

Налоговые доначисления бизнесу сократились до минимума за три года

Президент ТПП высказался о влиянии налоговых изменений на бизнес

ВЦИОМ представил результаты опроса о будущих профессиях школьников

Россияне начали получать уведомления от ФНС об уплате налога на вклады

С 1 октября можно проверить добросовестность бизнеса через «Знай своего клиента»

Работодатели планируют компенсировать повышение НДФЛ топ-менеджменту

Глава ФНС провел показ цифровых решений ФНС в рамках заседания нал/органов БРИКС

КОНСТИТУЦИОННЫЙ СУД И НАЛОГИ

КС РФ рассмотрит дело о применении иск/давности при взыскании имущества по коррупц/делам

МАЛЫЙ БИЗНЕС И НАЛОГИ

Минфин объяснил, зачем введен НДС при УСН

IT-доходы на УСН для пониженных взносов считают кассовым методом

Власти планируют сократить поддержку МСП

ИП на ПСН может торговать через магазин, у которого имеется свой сайт

В ГосДуму внесут законопроект об упрощении процедур включения в реестр МСП

На УСН нельзя сразу учесть тамож/платежи за импорт/товары для перепродажи

МЕЖДУНАРОДНЫЕ ОТНОШЕНИЯ И НАЛОГИ

В ГосДуму внесены законопроекты о ратификации СоИДН между РФ и…

Первый в мире углеродный налог обойдётся Датским фермерам в 100 $ за корову

Центробанк запретил «дочкам» европейских банков препятствовать переводам в валюте

«Мир» заработает в Иране ориентировочно через полгода

Налог/администрации РФ и Египта подписали Меморандум о сотрудничестве

Граждане США могут платить налоги в России до января 2025

СВЕРДЛОВСКАЯ ОБЛАСТЬ И НАЛОГИ

Власти Свердловской области пока не намерены вводить тур/налога в регионе

В ЗакСобрание СвОбл. внесен проект изменений в рег/закон о налоге на игорный бизнес

РЕГИОНАЛЬНЫЕ НАЛОГИ

В Ярославской обл. принят закон об уменьшении имущ/налога на суммы с коэффициентом 1,25

Нал/вычет при добыче ПИ в ХМАО для «Самотлора» определяется самостоятельно

В Кировской обл. в 1м чтении принят закон о льгот/ставке по УСН участникам СВО

Правительство освободило регионы от части реструкт/задолженности по бюдж/кредитам

ГОСОБОРОНЗАКАЗ

АСМО рассмотрел спор, связанный с переводом ориентировочной цены в фиксированную

Правительство внесло изменения в порядок госрегулирования цен на продукцию ГОЗ

В ГосДуму внесен проект о ратификации Договора РФ и Юж/Осетии о воен/тех сотрудничестве

Уточнены особенности осуществления государственного и муниципального контроля

Минфин разъяснил, допускается ли уступка права требования оплаты по госконтракту

Компании не нужен протокол разногласий, чтобы не платить НДС по госконтракту

НОВОСТИ ГК «НАЛОГИ И ФИНАНСОВОЕ ПРАВО»

Новости ГК «Налоги и Финансовое Право»

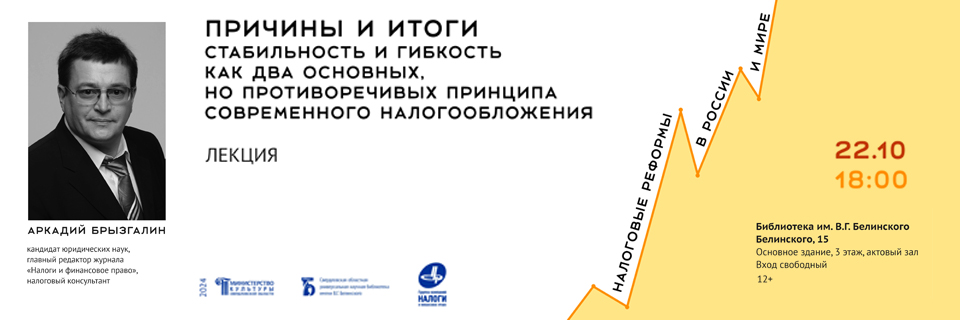

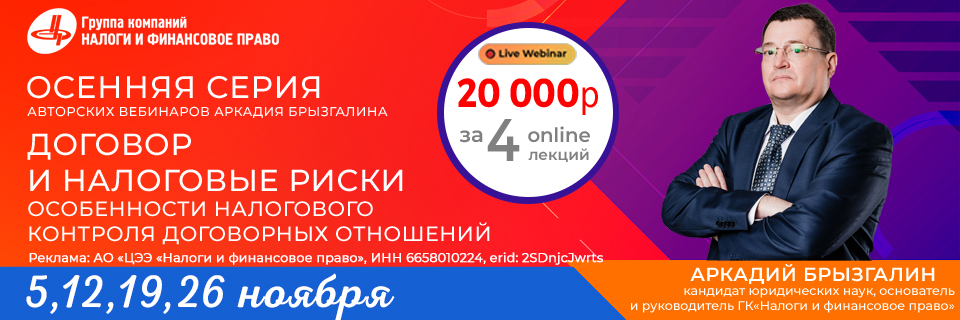

МЕРОПРИЯТИЯ (ОКТЯБРЬ-НОЯБРЬ 2024)

Мероприятия (октябрь-ноябрь 2024)

ГОРЯЧИЕ НОВОСТИ МЕСЯЦА

Во Владивостоке прошёл IX ВЭФ. О налогах почти не говорили

6 сентября завершился IX Восточный экономический форум, проводившийся во Владивостоке с 3 по 6 сентября.

В ходе данного форума подписано 258 соглашений на рекордные для форума 5,4 трлн рублей. В числе важнейших договоренностей — решения о строительстве новых крупных предприятий в разных регионах страны, например лесоперерабатывающего завода в Сахалинской области и химического комплекса в Коми.

Кроме того, Президент РФ Владимир Путин выступил на пленарной сессии ВЭФ.

В ходе своего выступления Президент отметил, что ВЭФ по праву стал «признанной площадкой для установления прочных деловых контактов и обсуждения стратегических вопросов развития» как Дальнего Востока, так и всего азиатско-тихоокеанского региона.

Президент РФ также сообщил, что было принято решение создать в Приморском крае первую международную территорию опережающего развития:

«Первую международную ТОР предполагается создать здесь, в Приморском крае. Большой интерес к нему проявляют наши китайские друзья, а также Республика Беларусь», — указал президент.

В.В. Путин обратился к ГосДуме и к правительству с просьбой ускорить работу над законопроектом, необходимым для запуска международных ТОР. Для резидентов МТОР будут действовать специальные условия: налоговые преференции, отсутствие ограничений на долю иностранных инвесторов в капитале, возможность закрыть публичную информацию о компании для защиты от санкций.

Президент напомнил, что на Дальнем Востоке уже действуют 16 ТОР и свободный порт Владивосток. Также создан специальный административный район (САР) на острове Русский.

Комментарий от «НФП»: Считаем возможным отметить, что на IX Восточном экономическом форуме тема налогов практически не затрагивалась и, соответственно, не обсуждалась. Только 3 сентября в рамках дискуссии «Эффективное ведение бизнеса на Дальнем Востоке: правовые риски и алгоритмы решения», обсуждались некоторые вопросы связанные проблемой «дробления бизнеса», а также 4 сентября в рамках дискуссии «Рыбная отрасль – драйвер социально-экономического развития Дальнего Востока» говорилось о значении отрасли для формирования бюджетов всех уровней.

Данное обстоятельство может свидетельствовать о том, что «пропажа интереса» к налоговой тематике обусловлена итогами только что состоявшейся «налоговой донастройкой 2024 г.» (см. Федеральный закон от 12.07.2024 № 176-ФЗ, и Федеральный закон от 08.08.2024 № 259-ФЗ), так как после принятия всех законотворческих и политических решений, налогообложение перестало быть на первых позициях текущей повестки дня.

С 9 сентября вступил в силу закон о новых размерах госпошлины

9 сентября вступили в силу изменения в НК РФ, предусмотренные Федеральным законом от 08.08.2024 № 259-ФЗ.

Так, согласно федеральному закону, внесены следующие изменения:

- Правительство наделено полномочием по 2028 год включительно издавать нормативные акты, предусматривающие продление сроков уплаты налогов, страховых взносов и других обязательных платежей, а также сроков представления налоговой и бухгалтерской отчетности;

- Увеличена со 100 до 400 рублей исчисленная налоговым органом общая сумма налогов, до достижения которой уведомление на уплату налогов не направляется налогоплательщику в соответствии со статьей 52 НК РФ;

- Внесены изменения, касающиеся применения НДС в отношении отдельных видов операций. Уточнен порядок налогообложения НДФЛ материальной выгоды и некоторых иных видов доходов, а также скорректирован порядок пересчета ранее исчисленной суммы НДФЛ;

- Внесены уточнения в перечень необлагаемых доходов по налогу на прибыль, а также в перечень учитываемых в целях налогообложения расходов;

- Принятым законом значительно увеличены размеры госпошлин;

- Установлены дополнительные категории граждан, которым предоставляется льгота по налогу на имущество физических лиц.

Дополнительно следует отметить пункт про увеличение госпошлин при обращении в суды. Так, в зависимости от суммы исковых требований размер госпошлины за подачу исковых заявлений в арбитражные суды с 8 сентября составляет:

- 10 000 рублей – по искам до 100 000 рублей (ранее – 4% цены иска, но не менее 2 000 рублей);

- 10 000 рублей плюс 5% – по искам от 100 001 рубля до 1 млн рублей (ранее – 7 000 рублей плюс 2%);

- 55 000 рублей плюс 3% – по искам от 1 000 001 рубля до 10 млн рублей (ранее по всем искам свыше 2 млн рублей пошлина составляла 33 000 рублей плюс 0,5%, но не более 200 000 рублей);

- 325 000 рублей плюс 1% – по искам от 10 000 001 рубля до 50 млн рублей;

- 725 000 рублей плюс 0,5% – по искам свыше 50 млн рублей.

При подаче искового заявления имущественного характера, не подлежащего оценке, пошлина для физлиц составит 15 000 рублей (ранее – 6 000 рублей), а для организаций – 50 000 рублей (ранее – 6 000 рублей).

Президент РФ подписал ряд «налоговых» законов…

… о приведении НК РФ в соответствие с законом о занятости

30 сентября Президент РФ подписал Федеральный закон от 30.09.2024 № 335-ФЗ «О внесении изменения в ст. 102 ч. I НК РФ» (законопроект № 533106-8).

Напомним, что законом дополняется ст. 102 НК РФ нормой, согласно которой «положения настоящей статьи в части запрета на разглашение сведений, составляющих налоговую тайну, требований к специальному режиму хранения указанных сведений и доступа к ним, ответственности за утрату документов, содержащих указанные сведения, или за разглашение указанных сведений распространяются на информацию и сведения, составляющую налоговую тайну, передаваемые налоговыми органами в соответствии с Федеральным законом «О занятости населения в РФ» в межведомственные комиссии субъектов РФ по противодействию нелегальной занятости, в федеральный орган исполнительной власти, осуществляющий функции по федеральному государственному контролю (надзору) в сфере труда, занятости, альтернативной гражданской службы, его территориальные органы. Доступ к указанным в настоящем пункте информации и сведениям, составляющим налоговую тайну, в названных комиссиях, органах имеют должностные лица, определяемые руководителями указанных комиссий и органов соответственно».

Закон разработан в целях применения положений п. 1 ч. 2, ч. 3 и 4 ст. 67 Федерального закона «О занятости населения в РФ».

… о применении инвест/нал/вычета участниками ДИТ

30 сентября Президент РФ подписал Федеральный закон от 30.09.2024 № 337-ФЗ «О внесении изменений в ст. 278.2 и 286.1 ч. II НК РФ» (законопроект № 598922-8).

Напомним, что законом предлагается предоставить право на применение инвестиционного налогового вычета для организаций при осуществлении ими венчурных и прямых инвестиций в инновационные проекты и инновационную деятельность посредством участия в договорах инвестиционного товарищества (далее - ДИТ).

Законом предусмотрены следующие требования к указанным договорам для целей получения инвестиционного налогового вычета:

- договоры должны быть заключены сроком не менее пяти лет, без права досрочного прекращения, уступки прав или выдела доли по договору;

- информация о договоре должна быть включена в региональный реестр инвестиционных товариществ для осуществления прямых и венчурных инвестиций, порядок формирования и ведения которого устанавливается нормативно-правовыми актами субъектов РФ;

- в рамках договора должны осуществляться венчурные и прямые инвестиции в инновационные проекты и инновационную деятельность, реализуемые малыми технологическими компаниями. При этом, категории (виды) указанных инновационных проектов и инновационной деятельности, иные требования к договору устанавливаются нормативно-правовыми актами субъектов РФ.

В рамках контроля за целевым направлением средств инвестиций, в связи с осуществлением которых было получено право на налоговый вычет, законопроект предусматривает, что ДИТ исключается из регионального реестра инвестиционных товариществ в случае, если инвестиции в инновационные проекты и(или) инновационную деятельность не осуществлены или осуществлены не в полном объеме в малые технологические компании.

Кроме того, в случае несоблюдения требований к критериям и условиям ДИТ, расторжения или прекращения ДИТ до истечения 5 лет с момента заключения, исключения ДИТ из регионального реестра инвестиционных товариществ сумма налога, не уплаченная налогоплательщиком в связи с предоставлением инвестиционного налогового вычета, подлежит восстановлению и уплате в бюджет с уплатой пени.

Также в закон включены положения, предусматривающие невозможность повторного учета суммы вклада по договорам инвестиционного товарищества, по которым налогоплательщиком был получен инвестиционный налоговый вычет, в качестве расходов, учитываемых при определении налоговой базы участниками договоров инвестиционных товариществ (абз. 4 п. 10 ст. 278.1, абз. 6 п. 7 ст. 286.1 НК РФ в редакции законопроекта).

Принятие закона обеспечит получение организациями налоговых стимулов для осуществления венчурных инвестиций, будет способствовать созданию региональных венчурных фондов, увеличению притока таких инвестиций в малые технологические компании, реализующие инновационные проекты и осуществляющие инновационную деятельность, необходимые для обеспечения технологического суверенитета РФ и поддержки инновационной деятельности, позволит уменьшить размер прямых государственных субсидий и компенсаций, направляемых на реализацию инновационных проектов и инновационной деятельности.

В ГосДуму внесены законопроекты…

… о фед/бюджете на 2025 и на плановый период 2026 и 2027

30 сентября Правительство РФ внесло в ГосДуму законопроект № 727320-8 «О федеральном бюджете на 2025 год и на плановый период 2026 и 2027 годов».

Как указано во внесённом пакете документов, законопроект разработан с учетом положений БК РФ, посланий Президента РФ Федеральному Собранию РФ, Указа Президента РФ от 7 мая 2024 г. № 309 "О национальных целях развития РФ на период до 2030 года и на перспективу до 2036 года", а также программных документов Правительства РФ.

Также следует отметить, что весьма любопытно указанную тему прокомментировало издание «Коммерсантъ».

Издание указало, что проект бюджета на 2025–2027 годы подразумевает появление нового сбора за распространение интернет-рекламы и повышение ставок существующих отчислений для мобильных операторов. За счет этого власти рассчитывают увеличить финансирование нацпроекта «Экономика данных». Представители бизнеса обеих отраслей отмечают, что их издержки растут и без этих новаций.

Из положения проекта федерального бюджета на 2025–2027 годы следует, что по решению правительства дополнительные средства федерального бюджета могут быть направлены на реализацию проекта «Экономика данных и цифровая трансформация государства» в случае принятия решений об увеличении ставки обязательного отчисления (неналоговый платеж) операторов сети связи общего пользования в резерв универсального обслуживания, а также введения сбора за «распространение рекламы и услуг продвижения» в интернете. В настоящий момент такой сбор отсутствует.

… об уточнении отдельных параметров законодательства о налогах и сборах

30 сентября Правительством РФ внесён в ГосДуму законопроект № 727330-8 «О внесении изменений в ч. II НК РФ и отдельные законодательные акты РФ».

Как следует из текста пояснительной записки, законопроектом уточняются отдельные параметры законодательства РФ о налогах и сборах в связи с принятием Федеральным законом от 12 июля 2024 года № 176-ФЗ «О внесении изменений в ч. I и II НК РФ, отдельные законодательные акты РФ и признании утратившими силу отдельных положений законодательных актов РФ» (далее - Закон № 176-ФЗ).

Законопроектом, в частности, предусматриваются следующие изменения:

- По акцизам.

Предусматривается индексация ставок акцизов на этиловый спирт, спиртосодержащую продукцию, алкогольную продукцию с объемной долей этилового спирта свыше 18 процентов, сидр, пуаре, медовуху и пиво, установленные на 2025 год, с последующей соответствующей индексацией, а также ставок акцизов на сигареты, папиросы в части адвалорной составляющей.

Корректировка ставок учитывает уточненный прогноз социально- экономического развития РФ.

Мера будет способствовать реализации положений Концепции сокращения потребления алкоголя в РФ на период до 2030 года и дальнейшую перспективу, утвержденной распоряжением Правительства РФ от 11 декабря 2023 года № 3547-р, а также сокращению потребления гражданами табачной и никотинсодержащей продукции.

Предусматривается изменение ставок акцизов на нефтепродукты с корректировкой демпфирующей составляющей на нефтяное сырье, направленное на переработку.

Полученные дополнительные средства будут направлены на финансирование проектов в сфере дорожного строительства.

В целях уменьшения потребления населением сахаросодержащих напитков, а также получения дополнительных средств, направляемых на финансирование здравоохранения, в том числе на борьбу с сахарным диабетом, предлагается внести изменения в критерии определения подакцизных сахаросодержащих напитков.

- Государственная пошлина.

В целях установления единого подхода уточняется порядок уплаты и размеры государственной пошлины за государственную регистрацию права общей долевой собственности владельцев инвестиционных паев на недвижимое имущество, составляющее паевой инвестиционный фонд, ограничения данного права и обременение такого имущества или сделок с ним.

При этом предусматривается увеличение размеров государственной пошлины в области оборота оружия, в отношении частной детективной (сыскной) и охранной деятельности, которые не индексировались более десяти лет.

- По налогу на имущество организаций.

Продлевается на 5 лет (до 1 января 2030 года) возможность уменьшения налоговой базы по налогу на имущество организаций, определяемой как среднегодовая стоимость имущества, на сумму законченных капитальных вложений на строительство, реконструкцию и (или) модернизацию вводимых, реконструируемых и (или) модернизируемых судоходных гидротехнических сооружений, расположенных на внутренних водных путях Российской Федерации, портовых гидротехнических сооружений, сооружений инфраструктуры воздушного транспорта (за исключением системы централизованной заправки самолетов, космодрома), учтенных в балансовой стоимости данных объектов.

В целях установления единого подхода в части налогообложения отдельных объектов имущества электросетевого комплекса предусматривается установление налоговой льготы по налогу на имущество организаций в отношении линий электропередачи, трансформаторных и иных подстанций, распределительных пунктов классом напряжения до 35 кВт включительно, а также предназначенного для обеспечения электрических связей и осуществления передачи электрической энергии оборудования вне зависимости от класса напряжения указанного оборудования.

- По налогу на добычу полезных ископаемых (далее - НДПИ).

В целях стимулирования новых инвестиционных проектов по добыче "бедных" комплексных руд с низким содержанием полезных компонентов на территории Красноярского края в части НДПИ уточняются условия отмены применения "нижнего порога" налоговой ставки по НДПИ для участков недр, запасы которых впервые поставлены на государственный баланс запасов полезных ископаемых после 1 января 2024 года.

- По налогу на прибыль организаций.

Налогоплательщикам предоставляется возможность амортизировать объекты основных средств и нематериальные активы, в отношении которых было принято решение об использовании права на применение федерального инвестиционного налогового вычета (далее - ФИНВ), а также исключается возможность применения ФИНВ к тем объектам основных средств и нематериальным активам, при формировании первоначальной стоимости которых соответствующие расходы учитываются с 1 января 2025 года с применением коэффициента 2.

Увеличена с 15 до 20 процентов налоговая ставка по налогу на прибыль организаций в отношении доходов в виде процентов по государственным и муниципальным ценным бумагам и обращающимся облигациям российских организаций. С учетом принятых изменений по увеличению с 1 января 2025 года ставки налога на прибыль организаций до 25 процентов, установленных Законом № 176-ФЗ, размер льготы по налогу на прибыль организаций в отношении доходов в виде процентов по государственным и муниципальным ценным бумагам и обращающимся облигациям российских организаций сохранится на прежнем уровне.

Диапазон ставок для потенциальных эмитентов облигаций в результате повышение ставки налога на проценты по облигациям не претерпит изменений, а значит сколь либо значимого удорожания финансирования для организаций также не будет.

- По УСН и НДС.

В целях снижения административной нагрузки путем снижения объема документооборота предусматривается освобождение отдельных категорий налогоплательщиков, применяющих УСН и систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), от составления счетов-фактур.

Одновременно вносится изменение, предусматривающее уплату налогоплательщиками налога по УСН по новому месту нахождения организации (месту жительства индивидуального предпринимателя) в случае, если налоговая ставка по новому месту нахождения организации (месту жительства индивидуального предпринимателя) установлена субъектом РФ в меньшем размере, по налоговой ставке, установленной законом того субъекта РФ, на территории которого организация (индивидуальный предприниматель) ранее применяла УСН в течение 3 последовательных налоговых периодов, начиная с налогового периода, в котором было изменено место нахождения организации (место жительства индивидуального предпринимателя).

Данное изменение позволит исключить практику необоснованной перерегистрации бизнеса в субъектах РФ, в которых действуют пониженные налоговые ставки для налогоплательщиков, применяющих УСН.

В целях исключения различного толкования порядка применения коэффициента-дефлятора в отношении предельной величины доходов и величины остаточной стоимости основных средств налогоплательщиков, применяющих УСН, устанавливается величина коэффициента-дефлятора на 2025 год равная 1.

- По страховым взносам.

С учетом поступивших от бизнес-сообществ предложений по обелению заработных плат и выравнивания параметров налогового регулирования налогоплательщиков, законопроектом вносятся изменения в части порядка применения плательщиками страховых взносов, признаваемыми субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24 июля 2007 года № 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации", пониженных тарифов страховых взносов в совокупном размере 15 процентов в отношении выплат в пользу физического лица. Законопроектом предлагается сохранить меру по льготным страховым взносам для субъектов малого и среднего предпринимательства (далее - МСП), скорректировав условия ее предоставления с 1 до 1,5 минимальных размеров оплаты труда.

Страховые взносы по пониженному тарифу в совокупном размере 15 процентов для субъектов МСП вводились как антикризисная мера в период распространения коронавирусной инфекции, когда многие предприятия были вынуждены приостановить работу по санитарным требованиям. Мера заданную- функцию выполнила, в настоящее время сектор МСП показывает устойчивый рост.

Минфин РФ обнародовал основные направления налоговой политики на 2025-2027 гг.

В связи с внесением в ГосДуму Правительством РФ 30 сентября законопроекта № 727320-8 «О федеральном бюджете на 2025 год и на плановый период 2026 и 2027 годов», в качестве приложения к нему обнародованы Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2025 год и на плановый период 2026 и 2027 гг. (подготовлены Минфином РФ в соответствии с требованиями ст. 165 Бюджетного кодекса РФ)

Как отмечается в данном документе, целью Основных направлений бюджетной, налоговой и таможенно-тарифной политики является определение условий, используемых при составлении проекта федерального бюджета на 2025 год и на плановый период 2026 и 2027 годов, подходов к его формированию, основных характеристик и прогнозируемых параметров федерального бюджета и других бюджетов бюджетной системы РФ на 2025-2027 годы.

На формирование стабильных и предсказуемых финансовых условий направлены системные изменения налоговой системы, основные параметры которой будут зафиксированы до 2030 года.

Правительство утвердило повышение утилизационного сбора

13 сентября Правительство РФ приняло постановление № 1255 «О внесении изменений в некоторые акты Правительства РФ».

Согласно содержанию указанного постановления, утверждена долгосрочная шкала индексации утилизационного сбора до 2030 года для легковых, лёгких коммерческих, грузовых автомобилей, автобусов, прицепов и полуприцепов, а также для некоторых видов дорожно-строительной техники. Указанное постановление вступит в силу с 1 октября 2024 года.

Утильсбор на автомобильную технику и прицепы будет проиндексирован с 1 октября 2024 года – на первом этапе ставка вырастет в среднем на 70-85%, в дальнейшем она будет индексироваться на 10-20% с 1 января каждого последующего года. При этом для расчёта суммы утилизационного сбора на транспортные средства, ввезённые в Россию до 1 октября 2024 года, будут действовать предыдущие коэффициенты при условии подачи документов в таможенные органы не позднее 15 октября 2024 года.

В части дорожно-строительной техники принято решение об индексации утилизационного сбора с 1 января 2025 года с увеличением ставки на 15% ежегодно. При этом на некоторые виды специализированной техники, производство которых в РФ пока находится на этапе освоения, предусмотрена отложенная индексация, которая вступит в силу не ранее 2026 и 2028 годов (на экскаваторы и экскаваторы-погрузчики).

Отмечается, что все утверждённые коэффициенты расчёта утилизационного сбора сформированы с учётом перспективного уровня инфляции и влияния других макроэкономических факторов. При этом Минпромторг России продолжает следить за соблюдением ответственной ценовой политики со стороны отечественных производителей и предоставлять предприятиям комплекс мер господдержки, за счёт которого индексация не скажется на стоимости автомобильной и специализированной техники отечественного производства. В частности, ранее Минпромторгом России было принято о дофинансировании программ льготного автокредитования и льготного лизинга на 2024 год.

Центробанк повысил ключевую ставку до 19 % годовых

13 сентября Совет директоров Банка России принял решение повысить ключевую ставку на 100 б.п., до 19,00% годовых. Текущее инфляционное давление остается высоким. Годовая инфляция по итогам 2024 года, вероятно, превысит июльский прогнозный диапазон 6,5–7,0%. Рост внутреннего спроса все еще значительно опережает возможности расширения предложения товаров и услуг. Требуется дополнительное ужесточение денежно-кредитной политики, для того чтобы возобновить процесс дезинфляции, снизить инфляционные ожидания и обеспечить возвращение инфляции к цели в 2025 году.

Банк России допускает возможность повышения ключевой ставки на ближайшем заседании. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция снизится до 4,0–4,5% в 2025 году и будет находиться вблизи 4% в дальнейшем.

«Ключевой вопрос в том, чем вызвано замедление экономического роста: в большей степени охлаждением спроса или шоками предложения? Если подтвердится, что в основном это шоки предложения, причем имеющие длительный характер, то денежно-кредитные условия должны быть более жесткими», – отметила Э.С. Набиуллина.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 25 октября.

Суд повторно национализировал завод после отмены решений ВС РФ

10 сентября Ленинский районный суд г. Екатеринбурга повторно удовлетворил иск Генеральной Прокуратуры РФ к Малику Гайсину об обращении в доход государства акций ОАО «Уральского завода электрических соединений «Исеть», что следует из карточки соответствующего дела.

Напомним, что ранее Верховный Суд РФ отменил национализацию указанного завода, и направил дело на новое рассмотрение в суд первой инстанции.

В настоящий момент текст решения суда не опубликован.

ГОСДУМА И НАЛОГИ

Календарь рассмотрения ГосДумой законопроектов в сентябре-октябре 2024 года

ГосДума приняла постановление № 718091-8, в котором утвердила порядок рассмотрения законопроектов в сентябре – октябре 2024 года. В сфере финансовых и налоговых вопросов ГосДума будет рассматривать следующие законопроекты:

24 сентября:

- О проекте федерального закона № 675885-8 «О внесении изменения в ст. 427 ч. II НК РФ» (в части продления единых пониженных тарифов страховых взносов в отношении выплат членам экипажей судов)

- О проекте федерального закона № 664237-8 «О внесении изменений в ч. I НК РФ» (о внесении изменений, связанных с упразднением режима зон территориального развития)

- О проекте федерального закона № 506452-8 "О внесении изменений в ст. 333.33 ч. II НК РФ (в части изменения размера государственной пошлины за предоставление, продление и переоформление лицензии на розничную продажу алкогольной продукции)»

В ГосДуму внесены законопроекты…

… о введении агент/схемы уплаты НДС на медные полуфабрикаты

5 сентября депутатами фракций «Единая Россия» и «КПРФ» Н.Р. Будуевым, П.Р. Аммосовым, А.Н. Сарыглар, О.В. Гариным, А.Н. Пономаревым внесён в ГосДуму законопроект № 713338-8 «О внесении изменений в ст. 161 ч. II НК РФ».

Как следует из содержания пояснительной записки, законопроект подготовлен в соответствии со Стратегией развития металлургической промышленности РФ на период до 2030 года и направлен на снижение вероятности применения схем ухода от обязательных налоговых платежей, обеспечение надлежащего пополнения бюджета, а также исключение недобросовестных участников процесса движения произведенных из лома цветных металлов полуфабрикатного сырья и повышение добросовестной конкуренции между участниками рынка.

Для достижения обозначенных задач законопроектом предлагается введение агентской схемы уплаты НДС на медные полуфабрикаты, под которыми в настоящем законопроекте понимаются любые товары, содержащие медь, и пригодные для производства кабельно-проводниковой продукции (в том числе после дополнительной переработки или обработки), а также на прутки из алюминия вторичного или его сплавов, катанку из алюминия вторичного или его сплавов, профили из алюминия вторичного или его сплавов, трубы из алюминия вторичного и его сплавов, свинец необработанный, полуфабрикаты из свинца или его сплавов, классифицируемые в соответствии с Общероссийским классификатором продукции по видам экономической деятельности.

Инициатор отмечает, что положения законопроекта согласно которым налоговое агентирование не будет применяться при реализации медных полуфабрикатов организациями, включенными в перечень, предусмотренный законопроектом, производителям кабельно-проводниковой продукции, включенным в перечень, предусмотренный законопроектом, а положения законопроекта согласно которым налоговое агентирование будет применяться при реализации прутков, катанки, профилей и труб из алюминия вторичного или его сплавов, свинца необработанного, полуфабрикатов из свинца или его сплавов организациям, включенным в перечень, предусмотренный законопроектом, позволят существенно сократить риск применения «схем налоговой оптимизации».

Законопроектом предусматривается, определение вышеуказанных перечней федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере промышленного и оборонно-промышленного комплексов, совместно с федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в порядке, установленном Правительством Российской Федерации, а также размещение данных перечней федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере промышленного и оборонно- промышленного комплексов, на своем официальном сайте в информационно- телекоммуникационной сети "Интернет".

… о расширении возможностей трудоустройства несовершеннолетних

5 сентября Председателем Комитета ГосДумы по труду, социальной политике и делам ветеранов, депутатом фракции «ЛДПР» Я.Е. Ниловым внесён в ГосДуму законопроект № 712846-8 «О внесении изменения в ст. 252 ТК РФ».

Согласно содержанию пояснительной записки, законопроект нацелен на расширение возможностей трудоустройства лиц, не достигших возраста 18 лет, и снижение кадрового дефицита на российском рынке труда.

С учетом ситуации, сложившейся на российском рынке труда, законопроектом предлагается дополнить ст. 252 ТК РФ положением, согласно которому при введении специальных мер в сфере экономики Правительство РФ вправе устанавливать в отдельных организациях, их структурных подразделениях и на отдельных производственных объектах особенности трудоустройства лиц в возрасте до восемнадцати лет, осваивающих либо освоивших образовательные программы среднего профессионального образования.

Как отмечает инициатор законопроекта, принятие законопроекта будет существенно способствовать расширению возможностей трудоустройства лиц, не достигших возраста 18 лет, а также снижению дисбаланса спроса и предложения на российском рынке труда.

… о расширении перечня доходов, освобождаемых от НДФЛ

10 сентября депутатом ГосДумы от фракции «Единая Россия» А.П. Метелевым, а также сенаторами РФ В.С. Тимченко и С.Н. Перминовым внесён в ГосДуму законопроект № 715782-8 «О внесении изменения в ст. 217 ч. II НК РФ» (о расширении перечня доходов, освобождаемых от налогообложения НДФЛ).

Как следует из содержания пояснительной записки, законопроектом предлагается внести корреспондирующее изменение в ст. 217 ч. II НК РФ, закрепляющее, что не облагаются НДФЛ доходы добровольца (волонтера) в виде указанной меры поддержки по оплате медицинских услуг, а также в виде выплат на возмещение расходов, понесенных добровольцем (волонтером) на эти цели.

Инициатор законопроекта уточняет, что поскольку действующее налоговое законодательство уже предусматривает освобождение от налогообложения НДФЛ сумм оплаты за обучение налогоплательщиков, в том числе добровольцев (волонтеров), законопроектом предлагается включить доход физических лиц, полученный в результате возмещения расходов, понесенных на оплату медицинских услуг, необходимых для осуществления добровольческой (волонтерской) деятельности, в перечень доходов, не подлежащих налогообложению (освобождаемых от налогообложения) НДФЛ, наравне с остальными доходами, полученными добровольцами (волонтерами) в рамках гражданско-правовых договоров, предметом которых является безвозмездное выполнение работ, оказание услуг.

… об уточнении особенной реализации бюджета

14 сентября Правительством РФ внесён в ГосДуму законопроект № 718461-8 «О внесении изменений в ст. 6 Федерального закона «О внесении изменений в ст. 96-6 и 220-1 БК РФ и отдельные законодательные акты РФ, приостановлении действия отдельных положений БК РФ и об установлении особенностей исполнения бюджетов бюджетной системы РФ в 2024 году», признании утратившей силу ч. 7 ст. 7 Федерального закона «О внесении изменений в БК РФ и отдельные законодательные акты РФ" и о приостановлении действия отдельных положений законодательных актов РФ» (об особенностях исполнения бюджетов бюджетной системы).

Как следует из содержания пояснительной записки, законопроектом предусматривается:

- Дополнить ст. 6 Федерального закона № 520-ФЗ новой ч. 151, устанавливающей возможность предоставления иных межбюджетных трансфертов из федерального бюджета бюджетам субъектов РФ в случае софинансирования, в том числе в полном объеме, расходных обязательств субъектов РФ, возникающих при оказании медицинской помощи, протезно-ортопедической помощи военнослужащим Вооруженных Сил РФ, являющимся участниками специальной военной операции, медицинскими организациями, подведомственными исполнительным органам субъектов РФ, в период проведения специальной военной операции.

- Установить в Федеральном законе № 520-ФЗ норму, позволяющую не привлекать должностных лиц учреждений к административной ответственности за невыполнение государственного (муниципального) задания, предусматривающую, что установленное на 2024 год государственное (муниципальное) задание не признается невыполненным в случае недостижения (превышения допустимого (возможного) отклонения) показателей государственного (муниципального) задания, характеризующих качество и (или) объем оказываемых государственных (муниципальных) услуг (выполняемых работ), в связи с приостановлением (ограничением) в 2024 году деятельности указанных учреждений, связанным с установлением на отдельных территориях (объектах) уровней террористической опасности, предусматривающих принятие мер по обеспечению безопасности личности, общества и государства, а также в иных случаях, установленных Правительством РФ.

- Установить на 2025 - 2030 годы возможность утверждения Правительством РФ иных "повышенных" предельных уровней софинансирования из федерального бюджета расходных обязательств субъектов РФ при предоставлении субсидий из федерального бюджета бюджетам субъектов РФ в целях реализации региональных проектов, обеспечивающих достижение целей, показателей и результатов федеральных проектов, входящих в состав национальных проектов, а также в целях реализации государственной программы РФ "Комплексное развитие сельских территорий" и государственной программы РФ "Социально-экономическое развитие Дальневосточного федерального округа". Во избежание дублирования аналогичной нормы, предусмотренной статьей 7 Федерального закона № 457-ФЗ, законопроектом предусматривается признание утратившей силу части 7 статьи указанного Федерального закона.

- В целях установления возможности в 2024 году федеральными законами приостанавливать действие отдельных положений федеральных законов, не обеспеченных источниками финансирования в текущем финансовом году, действие п. 6 ст. 192 БК РФ законопроектом приостанавливается до 1 октября 2024 года. Указанная норма законопроекта позволит приостановить действие отдельных положений законодательных актов РФ, устанавливающих порядок и сроки индексации окладов денежного содержания военнослужащих и приравненныхк ним лиц.

- Законопроектом предлагается приостановить до 1 января 2025 года действие отдельных положений законодательных актов РФ, устанавливающих порядок и сроки индексации окладов денежного содержания военнослужащих и приравненных к ним лиц.

… о введении уголовной ответственности за «дипфейки»

16 сентября депутатом ГосДумы от фракции «ЛДПР» Я.Е. Ниловым, а также сенатором РФ А.К. Пушковым внесён в ГосДуму законопроект № 718538-8 «О внесении изменений в УК РФ».

Согласно пояснительной записке, законопроект направлен на защиту чести и достоинства личности, а также собственности от потенциальных посягательств путем создания фальшивых материалов с использованием изображения или голоса, а также биометрических данных.

Развитие компьютерных технологий привело к расширению возможностей по созданию видео- и аудиоматериалов на основе образцов изображений и голоса гражданина, искусственно воссоздающих несуществующие события. Ранее злоумышленники также осуществляли, например, в целях клеветы, такие действия как подделку фотографий, однако, современные программно-аппаратные комплексы, а также использование нейросетей и искусственного интеллекта (технологии «дйпфейк», «цифровые маски» и т.д.), позволяют создавать подделки, отличить которые от реальности неспециалисту практически невозможно.

Те же технологии позволяют воспроизводить и иные биометрические персональные данные.

Инициатор законопроекта отмечает, что изображение гражданина или его голос в различных ситуациях могут как относиться к биометрическим персональным данным, используемым в целях идентификации гражданина, так и не иметь такого статуса.

Учитывая, что именно голос и изображение гражданина используются чаще всего для обмана, предлагается выделить их в отдельную категорию.

В связи с вышеизложенным, законопроект предлагает ввести в ряд статей УК РФ (клевета, кража, мошенничество, мошенничество в сфере компьютерной информации, вымогательство, причинение имущественного ущерба путем обмана или злоупотребления доверием) дополнительный квалифицирующий признак - совершение преступления с использованием изображения или голоса (в том числе фальсифицированных или искусственно созданных) и (или) биометрических данных гражданина.

… о снижении налог/нагрузки по налогу на имущество по благотворит/организациям

18 сентября инициативной группой депутатов от фракции «ЛДПР», а также сенатором РФ В.Е. Деньгиным внесён в Госдуму законопроект № 720617-8 «О внесении изменения в ст. 374 ч. II НК РФ».

Как следует из содержания пояснительной записки, законопроект разработан в целях поддержки благотворительных организаций и снижения налоговой нагрузки для возможности осуществления установленных законодательством направлений деятельности.

Законопроектом предлагается исключить из объектов налогообложения жилые помещения в многоквартирном доме, принадлежащие благотворительным организациям, переданные по договору пожизненного содержания с иждивением.

В таких помещениях проживают лица, являющиеся подопечными благотворительных организаций.

Формулировка законопроекта при этом исключает возможность недобросовестных действий в части заключения договора пожизненного содержания на имущество, не относящееся к жилому помещению в многоквартирном доме, ради выгоды учредителей благотворительной организации, поскольку на такие объекты будет распространяться требование об уплате налога на имущество.

Так, только имущество, целенаправленно используемое для проживания лиц, за которыми осуществляется уход, будет освобождено от налогообложения.

… об освобождении инвалидов от уплаты транспортного налога

23 сентября инициативной группой депутатов от фракции «ЛДПР», а также сенатором РФ Е.В. Афанасьевой внесён в Госдуму законопроект № 722478-8 «О внесении изменения в ст. 358 ч. II НК РФ».

Согласно содержанию пояснительной записки, законопроект направлен на предоставление на федеральном уровне всем инвалидам и детям-инвалидам, имеющим автотранспортные средства по медицинским показаниям, меры поддержки в виде освобождения от уплаты транспортного налога.

В целях защиты таких инвалидов законопроектом предлагается изложить подп. 2 п. 2 ст. 358 ч. II НК РФ в новой редакции, исключающей из налогообложения автомобили легковые, приобретенные инвалидом или его законным представителем в соответствии с медицинскими показаниями за собственный счет.

Инициатор законопроекта отмечает, что законопроектом предлагается освобождение на федеральном уровне от уплаты транспортного налога не всех инвалидов, приобретших автомобиль за собственный счет, а только тех, которые нуждаются в транспортном средстве исключительно по медицинским показаниям.

Принятие законопроекта позволит устранить имеющееся неравенство в правах инвалидов, нуждающихся в автомобилях по медицинским показаниям.

… о предоставлении доп/соц/гарантий донорам крови

19 сентября инициативной группой депутатов от фракции «ЛДПР», а также сенатором РФ Е.В. Афанасьевой внесён в Госдуму законопроект № 720840-8 «О внесении изменения в ст. 186 ТК РФ».

Как следует из содержания пояснительной записки, законопроект нацелен на повышение уровня защиты трудовых прав работников в части обеспечения гарантий и компенсаций вслучае сдачи работниками крови и ее компонентов.

Законопроектом предлагается дополнить ст. 186 ТК РФ новой частью, в соответствии с которой за работником по его желанию сохраняется право на предоставление ему оплачиваемых дней отдыха в связи со сдачей крови и ее компонентов при трудоустройстве у другого работодателя в течение года после дня сдачи работником крови и ее компонентов, если он не использовал эти дни отдыха у прежнего работодателя.

Согласно тексту законопроекта, работодатель обязан освободить работника-донора от основной работы на период исполнения им общественных обязанностей. Вопросы предоставления гарантий и компенсаций работникам в случае сдачи ими крови и ее компонентов регулируются ст. 186 ТК РФ. Согласно действующей редакции ст. 186 ТК РФ работодатель обязан предоставить работнику-донору следующие гарантии и компенсации:

1) освободить работника от работы в день сдачи крови и в день связанного с этим медосмотра, при этом за день сдачи крови за работником сохраняется средний заработок;

2) предоставить работнику по его желанию другой день отдыха с сохранением среднего заработка в следующих случаях: - по соглашению с работодателем он вышел на работу в день сдачи крови.Если выход на работу в день сдачи крови не был согласован с работодателем, у последнего не возникает обязанности предоставить работнику другой день отдыха, однако это не отменяет права работника на дополнительный день отдыха после дня сдачи крови и ее компонентов - работник сдал кровь в период ежегодного оплачиваемого отпуска, в выходной или нерабочий праздничный день;

3) предоставить работнику дополнительный день отдыха после каждого дня сдачи крови.

В целях повышения уровня защиты трудовых прав работников в части обеспечения гарантий и компенсаций в случае сдачи работниками крови и ее компонентов законопроектом предлагается дополнить ст. 186 ТК РФ новой частью, согласно которой в случае увольнения работника с прежней, работы и последующего заключения им трудового договора с другим работодателем в течение года после дня сдачи работником крови и ее компонентов неиспользованные работником дни отдыха по желанию работника предоставляются ему по месту новой работы с сохранением за ним среднего заработка за указанные дни отдыха.

… о налоге на сверхприбыль банков

1 октября инициативной группой депутатов от фракции «СРЗП» внесён в ГосДуму законопроект № 728613-8 «О налоге на сверхприбыль банков».

Согласно тексту пояснительной записки, законопроектом предлагается механизм изъятия дополнительной прибыли банковской сферы, посредством введения разового налога.

Алгоритм расчета сверхприбыли для банковской сферы, предлагаемый законопроектом аналогичен алгоритму расчета сверхприбыли, предусмотренным Федеральным законом от 4 августа 2023 года № 414-ФЗ «О налоге на сверхприбыль».

Сверхприбыль банков будет определяется как превышение средней арифметической величины прибыли за 2023 год и прибыли за 2024 год над средней арифметической величиной прибыли за 2022 год и прибыли за 2021 год.

Ставка налога устанавливается в размере 10 процентов без возможности скидки при досрочной уплате.

Как отмечается, реализация норм законопроекта позволит мобилизовать в федеральный бюджет дополнительные доходы, в размере около 200 млрд. рублей.

ГосДума приняла в 1м чтении законопроекты…

… об освобождении от уплаты госпошлины военных за выдачу удостоверения тракториста

18 сентября ГосДума приняла в первом чтении законопроект № 652615-8 «О внесении изменений в ст. 333.35 ч. II НК РФ» (в части освобождения от уплаты государственной пошлины военнослужащих за выдачу удостоверения тракториста-машиниста (тракториста) взамен утраченного или пришедшего в негодность).

Напомним, что законопроект разработан в целях освобождения от оплаты госпошлины за выдачу удостоверения тракториста- машиниста (тракториста) взамен утраченного или пришедшего в негодность военнослужащих, принимающих (принимавших) участие в специальной военной операции, а также обеспечивающих (обеспечивавших) выполнение задач в ходе специальной военной операции на территориях Украины, Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области.

В целях устранения указанного пробела проектом закона предусматривается дополнение подп. 29.4 и подп. 30.3 п. 3 ст. 333.35 НК РФ положениями по освобождению от уплаты военнослужащих, принимающих (принимавших) участие в специальной военной операции, а также обеспечивающих (обеспечивавших) выполнение задач в ходе специальной военной операции на территориях Украины, Донецкой Народной Республики, Луганской Народной Республики, Запорожской области и Херсонской области.

… о нотариальном удостоверении договора дарения недвижимости

18 сентября ГосДума приняла в первом чтении законопроект № 498499-8 «О внесении изменения в ст. 574 ч. II ГК РФ» (в части нотариального удостоверения договора дарения недвижимого имущества).

Напомним, что законопроект разработан в целях превентивной защиты имущественных прав граждан - дарителей недвижимого имущества по договорам дарения, где одаряемыми выступают лица, не состоящие с дарителями в близком родстве.

Нотариальное удостоверение договоров дарения, где даритель и одаряемый не состоят друг с другом в близком родстве, будет нести в себе превентивно-протекционную функцию и выступит формой социальной защиты имущественных прав граждан со стороны государства, так как в силу положений статьи 54 Основ законодательства РФ о нотариате нотариус разъясняет сторонам смысл и значение заключаемой сделки, проверяет, соответствует ли содержание сделки действительным намерениям сторон.

… о продлении ед/пониж/тарифов страх/взносов экипажам судов

25 сентября ГосДума приняла в первом чтении законопроект № 675885-8 «О внесении изменения в ст. 427 ч. II НК РФ» (в части продления единых пониженных тарифов страховых взносов в отношении выплат членам экипажей судов).

Напомним, что законопроект разработан в целях продления срока применения пониженных тарифов страховых взносов к выплатам и вознаграждениям членам экипажей судов, зарегистрированных в Российском международном реестре судов (за исключением судов, используемых для хранения и перевалки нефти, нефтепродуктов и сжиженного природного газа в морских портах Российской Федерации), за исполнение трудовых обязанностей члена экипажа судна в размере 0,0 процентов доли единого пониженного тарифа до 2037 года, что позволит создать благоприятные условия для развития транспортного флота и гражданского судостроения РФ.

Как отмечает инициатор законопроекта, продление действующего уровня обязательных отчислений пенсионного и иных видов страхования в отношении членов экипажей судов, зарегистрированных в Российском международном реестре судов, соответствует целям социально-экономической политики РФ и будет способствовать созданию более благоприятных финансово-экономических условий хозяйствования для российских судоходных компаний, регистрирующих суда в Российском международном реестре судов, что, в свою очередь, позволит стимулировать российских судовладельцев к размещению заказов на постройку нового флота на российских судоверфях и обеспечить необходимый уровень конкурентоспособности судов под отечественным флагом, а также повысить мотивацию специалистов плавсостава для работы на российских судах.

… об отмене предоставления резидентам зон терр/развития инвест/нал/кредита

25 сентября ГосДума приняла в первом чтении законопроект № 664237-8 «О внесении изменений в ч. I НК РФ» (о внесении изменений, связанных с упразднением режима зон территориального развития).

Напомним, что законопроектом предусматривается признание утратившими силу отдельных положений ч. I НК РФ, предусматривающих предоставление резидентам зон территориального развития инвестиционного налогового кредита.

… об унификации терминологии для целей применения льготы по НДС

25 сентября ГосДума приняла в первом чтении законопроект № 552306-8 «О внесении изменения в ст. 149 ч. II НК РФ» (в части приведения в соответствие с терминологией отраслевого законодательства).

Напомним, что Федеральным законом от 4 августа 2023 года № 454-ФЗ «О внесении изменений в Федеральный закон «О племенном животноводстве» и отдельные законодательные акты РФ» введено понятие «племенное свидетельство (паспорт)» вместо ранее использовавшегося понятия «племенное свидетельство».

Вместе с тем понятие «племенное свидетельство» используется и ст. 149 ч. II НК РФ.

Как полагают инициаторы законопроекта, в целях соблюдения принципа единообразия применяемой в нормативных правовых актах терминологии предлагается внести изменение в ст. 149 ч. II НК РФ, заменив понятие «племенное свидетельство» на понятие «племенное свидетельство (паспорт)».

Принятие законопроекта послужит унификации терминологии в области племенного животноводства, используемой в законодательстве.

… о госпошлине за лицензию на рознич/продажу алкогольной продукции

26 сентября ГосДума приняла в первом чтении законопроект № 506452-8 «О внесении изменений в ст. 333.33 ч. II НК РФ» (в части изменения размера государственной пошлины за предоставление, продление и переоформление лицензии на розничную продажу алкогольной продукции).

Напомним, что как отмечают авторы законопроекта, в настоящее время размер государственной пошлины за лицензию составляет 65 тыс. руб. за год вне зависимости от количества принадлежащих организациям торговых объектов или объектов общественного питания.

С целью защиты конкуренции и создания равных условий для эффективного функционирования всех участников рынка розничной продажи алкогольной продукции законопроектом предлагается установление размера государственной пошлины в размере 20 тыс. руб. на каждый торговый объект или объект общественного питания в год.

Отмечается, что действующий размер государственной пошлины за предоставление или продление срока действия лицензии на розничную продажу алкогольной продукции является непосильным для малых предприятий. Это приводит к полному прекращению их деятельности либо осуществлению ими розничной продажи алкогольной продукции без лицензии, что, в свою очередь, способствует развитию нелегального рынка алкогольной продукции.

Как указывают разработчики, предлагаемые изменения позволят обеспечить справедливую дифференциацию размера госпошлины, снизить долю нелегального рынка алкогольной продукции.

Отметим, что ранее законопроект с предложением пересмотра положений, касающихся порядка уплаты государственной пошлины за предоставление или продление срока действие лицензии на розничную продажу алкогольной продукции, уже был внесен в ГосДуму ЗакСобранием Забайкальского края.

Тогда Правительство указанную инициативу не поддержало, а Комитет по бюджету и налогам рекомендовал ГосДуме отклонить законопроект.

ВЕРХОВНЫЙ СУД И НАЛОГИ

ВС РФ направил на нов/рассмотрение спор о корректности исчисления пеней за неуплату НДС

4 сентября ВС РФ в рамках дела № А26-8877/2021 принял определение № 307-ЭС24-5688 по спору, связанному с «дроблением бизнеса», отказав в передаче дела для рассмотрения СКЭС ВС РФ. По результатам рассмотрения кассационной жалобы налогоплательщика, дело направлено на новое рассмотрение уже во второй раз.

Фабула дела: налоговый орган посчитал, что была создана схема «дробления бизнеса» с использованием взаимозависимого лица, применяющего специальные налоговые режимы, через которого общество осуществляло оптовую и розничную реализацию товаров.

Налогоплательщик указывает, что момент исполнения налоговых обязанностей участников схемы наступил в результате перечисления в бюджет средств в счет уплаты налогов в связи с осуществлением предпринимательской деятельности, доход от которой был вменен налоговым органом налогоплательщику, оснований для вывода о наличии у бюджета потерь, требующих компенсации в виде взимания пеней в оспариваемом налогоплательщиком размере, у налогового органа не имелось.

Суды нижестоящих инстанций дважды отказывали налогоплательщику в удовлетворении заявления о признании недействительным решения налогового органа.

Верховный Суд РФ, направляя дело на новое рассмотрение, указал следующее:

- Согласно подп. 1 п. 3 ст. 44 НК РФ обязанность по уплате налога прекращается с уплатой налога и на основании под. 1 п. 3 ст. 45 НК РФ по общему правилу считается исполненной с момента предъявления в банк поручения на перечисление денежных средств в бюджетную систему РФ на соответствующий счет Федерального казначейства.

Определяя момент исполнения налогового обязательства по уплате НДС, необходимо учитывать, что в спорной ситуации происходит консолидация доходов и налогов, уплаченных организациями – участниками схемы дробления бизнеса, в целях установления действительного экономического смысла осуществляемой деятельности, в рамках которой каждый элемент схемы уплачивал в бюджет суммы налогов в соответствии со специальными режимами налогообложения.

Согласно положениям ст. 75 НК РФ обязанность по уплате пеней является дополнительной (производной) по отношению к обязанности по уплате соответствующего налога и возникает в случаях, когда неуплата налога привела к возникновению потерь дохода бюджета, требующих компенсации. Соответственно при оценке правомерности взыскания пеней должно приниматься во внимание не только неисполнение (несвоевременное исполнение) плательщиком обязанности по уплате налогов, но и состояние расчетов плательщика с бюджетом в период между возникновением обязанности по уплате налога и ее исполнением.

С учетом изложенного и принимая во внимание то обстоятельство, что момент исполнения налоговых обязанностей участников схемы наступил в результате перечисления в бюджетную систему РФ денежных средств в счет уплаты налогов в связи с осуществлением предпринимательской деятельности, доход от которой был вменен налоговым органом обществу, оснований для вывода о наличии у бюджета потерь, требующих компенсации в виде взимания пеней в оспариваемом налогоплательщиком размере, у инспекции и судов трех инстанций не имелось.

Правовая позиция по сходному вопросу ранее была изложена в Определении ВС РФ от 27 мая 2024 г. № 301-ЭС22-11144.

ВС РФ выразил позицию по включению НДС в цену договора аренды

Соответствующая позиция Верховного Суда РФ изложена в определении № 306-ЭС24-7343 от 06.09.2024, принятом в рамках дела № А57-10006/2023.

Фабула дела: Арендодатель ссылается на то, что за арендатором числится задолженность в размере разницы между арендной платой, установленной по договору с НДС, и оплаченной арендатором без НДС платой.

Ввиду наличия образовавшейся задолженности, арендодатель обратился в суд с исковым заявлением.

Суды трёх инстанций отказали в удовлетворении искового заявления в связи с тем, что арендодатель не является плательщиком НДС, и в договоре аренды указано, что установленная в нем ежемесячная плата включает в себя сумму НДС. Уменьшение размера арендной платы на сумму НДС применительно к рассмотренному спору не изменяет условия договора, а определяет размер арендных платежей, причитающихся арендодателю.

СКЭС ВС РФ, в свою очередь, направляя дело на новое рассмотрение, указала следующее:

- при расчетах по договору необходимо различать гражданско-правовые и публично-правовые отношения. Уплата цены договора в полном объеме, включая ту ее часть, которую стороны учли как НДС, является гражданско-правовой обязанностью арендатора перед арендодателем по договору аренды;

- наличие оснований для уплаты в цене сделки суммы, равной НДС, или выплаты сверх цены сделки суммы, равной НДС, зависит от условий договора и является элементом гражданско-правовых отношений сторон. В частности, вариативность цены сделки, связанной с режимом налогообложения контрагента, стороны могут специально оговорить в договоре, и в этом случае подлежащая внесению плата может включать в себя переменную величину, равную сумме НДС, в зависимости от обстоятельств, влияющих на налогообложение этого контрагента;

- вывод судов трех инстанций о том, что уменьшение размера арендной платы на сумму НДС применительно к рассмотренному спору не изменяет условия договора, а определяет размер арендных платежей, причитающихся арендодателю, СКЭС ВС РФ не может признать основанным на законе. Доводы ответчика о том, что истец с момента признания его несостоятельным (банкротом) и открытием процедуры конкурсного производства не направляет ответчику счета-фактуры с выделенной в них суммой НДС, поэтому у арендатора не возникает обязанности по уплате НДС, подлежат отклонению, поскольку прекращение у арендодателя (исполнителя, продавца) обязанности по уплате НДС не влечет изменение условия договора о цене, а ответчик выплачивает истцу в структуре арендной платы не налог, а погашает гражданско-правовое обязательство;

- приведение спорной ситуации к экономическому балансу между сторонами находится не в плоскости отказа от исполнения арендатором части гражданско-правового обязательства, а в урегулировании им вопроса с арендодателем о порядке оформления контрагентами по договору документов, необходимых для учетной налоговой политики каждого из них, а при недостижении согласия – оценки экономической эффективности сделки в данных условиях и, как следствие, определение стороной ее дальнейшей судьбы в целом или отдельных частей с точки зрения целесообразности продолжения участия в этом гражданско-правовом обязательстве, если она считает существенным изменение экономического содержания договора.

Дело направлено на новое рассмотрение в АС Саратовской области, судебное заседание по делу назначено на 29 октября в 10 часов 30 минут.

ВС РФ рассмотрел спор по налог/прибыль при сверхнорм/потерях эл/энергии

Верховный Суд РФ «поставил точку» в споре о налоговом учёте технологических потерь при исчислении налога на прибыль. Соответствующую позицию Суд изложил в определении № 308-ЭС24-9158 от 27.09.2024, принятом в рамках дела № А63-9805/2021.

Фабула дела: Налоговой проверкой установлено, что у Общества отсутствовал раздельный учет технологических (нормативных) и нетехнических (сверхнормативных) потерь в бухгалтерском учете, весь объем потерь электроэнергии относился на расходы, учитываемые при исчислении налога на прибыль, как технологические потери в порядке подп. 3 п. 7 ст. 254 НК РФ.

Налоговый орган признал, что Обществом нарушены требования п. 1 ст. 154, п. 16 ст. 270 НК РФ, что выразилось в занижении базы по НДС и завышении расходов по налогу на прибыль на стоимость электроэнергии, принятой для передачи при оказании услуг организациям, осуществляющим продажу электроэнергии, а также стоимости реализованной электроэнергии при осуществлении деятельности по купле-продаже электроэнергии сверх технологических потерь. Обществу доначислены налоги, пени и штрафы, предложено уменьшить убытки за 2016 г.

Верховный Суд РФ отменил кассационное постановление, и оставил в силе постановление суда апелляционной инстанции, указав следующее:

- несмотря на то, что критерии эффективности и целесообразности осуществления налогоплательщиком соответствующих затрат не используются напрямую при решении вопроса о допустимости их вычета, расходы не могут признаваться обоснованными только в силу того факта, что соответствующие затраты были понесены налогоплательщиком в рамках осуществляемых им видов деятельности.

В ситуации, когда объективная необходимость понесенных затрат для ведения деятельности не является очевидной, а для любого иного разумного участника оборота спорные затраты (убытки) не являлись бы обычными, экономическая оправданность заявленных налогоплательщиком затрат должна быть подтверждена весомыми доказательствами;

- применительно к сфере электроэнергетики технологические потери представляют собой потери электроэнергии вследствие физических особенностей самого процесса транспортировки электроэнергии по сетям от поставщика к потребителям. В связи с этим технологические потери являются обычным и необходимым расходом электроэнергии на ее передачу по электрическим сетям, отвечают критерию экономической оправданности;

- потери налогоплательщика, не связанные с технологическими причинами, но обусловленные несанкционированным потреблением (предполагаемым хищением) электроэнергии, могут быть учтены для целей налогообложения на основании подп. 5 п. 2 ст. 265 НК РФ при условии их документального подтверждения. Однако расходы на доставку электроэнергии до потребителей, в отношении которых налогоплательщик заведомо отказался от принятия мер, направленных на их выявление и получение оплаты за поставленный ресурс, не могут быть учтены для целей налогообложения;

- учитывая то, что у общества отсутствовал раздельный учет технологических (нормативных) и нетехнических (сверхнормативных) потерь в бухгалтерском учете. Нетехнические (коммерческие) потери имели место ежемесячно в течение всех проверяемых налоговых периодов (3 года), однако, располагая данными о фактах выбытия электроэнергии в значительных объемах, налогоплательщик не предпринимал действий, направленных на установление и устранение причин соответствующих потерь электроэнергии.

ВС РФ рассмотрел в пользу нал/плата спор о переквалификации движимого/недвижимого

2 октября СКЭС ВС РФ рассмотрел в пользу налогоплательщика спор по делу № А73-513/2023, которое был передано на пересмотр определением № 303-ЭС24-8693 от 26.08.2024, принятом в рамках дела № А73-513/2023.

Напомним, что спор заключался в разности подходов налоговых органов и бизнеса к классификации имущества при отнесении его к движимому или недвижимому.

Так, налогоплательщик не согласился с решением МРНИ по Хабаровскому краю об отнесении деревообрабатывающего оборудования и трансформаторных подстанций киоскового типа (КТПК) к недвижимому имуществу с доначислением налога за 2020 год. Налоговый орган же ссылался на то, что оборудование и подстанции образуют «единый недвижимый комплекс», поскольку, в частности, без подстанций работа этого оборудования невозможна.

После изготовления мотивировочного определения СКЭС ВС РФ мы разместим более подробную информацию по этому спору.

СКЭС ВС РФ указала на возможность взыскания «НДС сверху»

06 сентября СКЭС ВС РФ рассмотрела спор (Определение СКЭС ВС РФ от 06.09.2024 № 303-ЭС24-9472) о возможности увеличения цены договора на НДС по делу № А04-6134/2021.

Данное дело является продолжением развития судебной практики по поводу взаимодействия договорных условий о цене и об императивных положениях налогового законодательства об исчислении НДС.

Так, согласно материалам дела стороны согласовали в договоре цену «без НДС», но в процессе исполнения подрядчик стал выставлять расчетные документы «с НДС». Заказчик, полагая, что цена по договору установлена в твёрдом размере отказался от дополнительной уплаты НДС, посчитав, что НДС уже находится «внутри» цены. Позиция заказчика была поддержана и судами.

Между тем, СКЭС ВС РФ указала, что по общему правилу НДС является частью цены договора, подлежащей уплате налогоплательщику со стороны покупателей. Уплачиваемое (подлежащее уплате) покупателями встречное предоставление за реализованные им товары (работ, услуги) является экономическим источником для взимания данного налога.

Поскольку НДС является косвенным налогом, дополнительным к цене продаваемых товаров (работ, услуг), имущественных прав и, соответственно, эту цену увеличивает, бремя его уплаты фактически ложится не на поставщиков (исполнителей), а на покупателей (заказчиков). Это предопределяет необходимость обеспечения нейтральности НДС по отношению к процессу производства и реализации товаров (работ, услуг) субъектами хозяйственного оборота, которые участвуют в процессе сбора налога, выступая его юридическими плательщиками, но не должны уплачивать налог за свой счет в экономическом смысле.

Иными словами, включение НДС в подлежащую оплате стоимость реализуемых товаров (работ, услуг) необходимо для того, чтобы обеспечить возможность переложения налога на покупателя (заказчика) в цене товаров (работ, услуг) и, тем самым, освободить продавца (исполнителя, подрядчика) от бремени НДС, подлежащего уплате в бюджет в связи с исполнением договора (Определение СКЭС ВС РФ от 04.04.2024 г. № 305-ЭС23-26201; определение СКЭС ВС РФ от 22.07.2024 г. № 305-ЭС23-27635).

В связи с этим, если в договоре нет прямого указания на то, что установленная в нем цена не включает в себя сумму налога и иное не следует из обстоятельств, предшествующих заключению договора, или прочих условий договора, судам надлежит исходить из того, что предъявляемая покупателю продавцом сумма налога выделяется последним из указанной в договоре цены, для чего определяется расчетным методом (п.4 ст.164 НК РФ).

Таким образом, наличие оснований для уплаты в цене сделки суммы, равной НДС, или выплаты сверх цены сделки суммы, равной НДС, зависит от условий договора и является элементом гражданско-правовых отношений сторон.

В частности, вариативность цены сделки, связанной с налогообложением контрагента, стороны могут специально оговорить в договоре. При отсутствии таких условий следует исходить из того, что цена сделки не подлежит пересмотру в одностороннем порядке. Если же цена сделки сторонами определена с прямым указанием «без НДС» и контрагент выставлял счета с выделением НДС сверх указанной в договоре суммы, то с учетом разъяснений, изложенных в абз. 2 п. 17 Постановления Пленума № 33, способ определения цены сделки включает в себя также расчет суммы НДС, которую должен плательщик уплатить контрагенту по договору.

Таким образом, применительно к обстоятельствам настоящего спора, учитывая, что неправильный учет налога подрядчиком при формировании окончательного размера цены не установлен, то указание стоимости работ (без включения в нее суммы налога) и добавление к этой стоимости суммы НДС позволит обеспечить соблюдение требований п. 1 ст. 154, п. 1 ст. 168 НК РФ.

Комментарий «НФП»: Необходимо отметить, что это уже третье дело, которое рассматривает Верховный Суд РФ по теме «цена договор и НДС».

Так, в Определении от 04.04.2024 № 305-ЭС23-26201 по делу № А40-236292/2022, СКЭС ВС РФ указала, что установление облагаемости НДС оборота, который ранее НДС не облагался, влечем автоматическое увеличение цены на сумму НДС, если только стороны не достигли иного соглашения между собой.

В Определении от 22.07.2024 № 305-ЭС23-27635 по делу № А40-221261/2022, СКЭС ВС РФ указала, что НДС не может входить в расчет «упущенной выгоды».

Считаем необходимым отметить, что данная практика особенно актуальна в связи с введением с 1 января 2025 г. НДС для некоторых категорий налогоплательщиков, которые находятся на УСН и ранее не являлись плательщиками этого налога.

НОРМАТИВНО, ОФИЦИАЛЬНО, ВАЖНО

ЦБ продлил на полгода ограничения на снятие наличной иностранной валюты

5 сентября Совет директоров Центробанка сохранил ограничения по наличной валюте в связи с действующими против России санкциями, которые запрещают отечественным финансовым институтам приобретать наличную валюту западных стран.

Центробанк отмечает, что для граждан, чей валютный счет или вклад был открыт до 9 марта 2022 года, сохраняется лимит на снятие валюты в сумме остатка денежных средств на 00:00 по московскому времени указанной даты, но не более 10 тыс. долларов США или эквивалентной суммы в евро, независимо от валюты вклада или счета, при условии что они ранее не реализовали такую возможность.

Остальные средства по-прежнему получаются в рублях. Выплачиваемая сумма не может быть меньше рассчитанной на день выплаты по официальному курсу Банка России для средств, размещенных на счете до 9 сентября 2022 года. Средства, размещенные после 9 сентября 2022 года, выдаются по курсу банка на дату выдачи.

В свою очередь, для банков продлен на шесть месяцев запрет взимать с граждан комиссию при выдаче валюты со счетов или вкладов.

Наследник должен погасить задолженность по транспортному налогу

Такой позиции придерживается Минфин в своём письме от 06.08.2024 № 03-05-06-04/73579.

Как следует из содержания указанного письма, налогоплательщиками транспортного налога признаются лица, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со ст. 358 НК РФ.

Согласно п. 3 ст. 363 НК РФ налогоплательщики - физические лица уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом.

При этом в случаях, когда расчет суммы налога производится налоговым органом, обязанность по уплате налога возникает не ранее даты получения налогового уведомления.

Подп. 3 п. 3 ст. 44 НК РФ установлено, что обязанность по уплате налога прекращается со смертью физического лица - налогоплательщика или с объявлением его умершим в порядке, установленном гражданским процессуальным законодательством РФ.

Задолженность по налогу умершего лица либо лица, объявленного умершим, погашается наследниками в пределах стоимости наследственного имущества в порядке, установленном для оплаты наследниками долгов наследодателя.

Таким образом, задолженность наследодателя по транспортному налогу уплачивают наследники в пределах стоимости наследственного имущества.

ФНС разъяснила особенности возврата госпошлины по доверенности

Соответствующая информация размещена на официальном сайте ФНС РФ. Ведомство отмечает, что налогоплательщики, в том числе плательщики государственной пошлины, могут представлять свои интересы в налоговом органе не только лично, но и через законного или уполномоченного представителя. Достаточно оформить бумажную или электронную доверенность на своего представителя. Корректно оформленная доверенность поможет избежать задержек с возвратом средств.

Представителю физического лица и индивидуального предпринимателя потребуется доверенность, заверенная у нотариуса или приравненная к нотариально удостоверенной в соответствии с гражданским законодательством, или доверенность в форме электронного документа, подписанного электронной подписью доверителя.

Представителю организации доверенность выдается за подписью руководителя юридического лица или иного лица, уполномоченного на это в соответствии с законом и учредительными документами.

Если представитель использует копию доверенности, необходимо помнить, что она также должна быть заверена нотариально (для физических лиц или ИП) или другими лицами (для ЮЛ), например, представляемым лицом или самим представителем посредством проставления отметки о заверении в свободной форме. В качестве такой отметки может быть указано «Верно», «Копия верна», инициалы, фамилия и подпись должность лица, заверившего копию (нотариус, руководитель организации или лицо, уполномоченное на заверение копий), а также дата заверения копии.

ЦБ РФ продлил ограничения на перевод средств за рубеж

Об этом говорит Центробанк на своём официальном сайте. Соответствующие ограничения будут действовать с 1 октября по 31 марта 2025 года включительно.

Граждане РФ и физические лица — нерезиденты из дружественных стран по-прежнему смогут в течение месяца перевести на любые счета в зарубежных банках не более 1 млн долларов США или эквивалент в другой иностранной валюте.

Сохраняются и лимиты на перечисления через системы денежных переводов — за месяц не более 10 тыс. долларов США или эквивалент в другой иностранной валюте. Суммы переводов определяются по официальному курсу иностранных валют к рублю на дату получения банком поручения об операции.

Физические лица — нерезиденты, работающие в России, могут перевести за рубеж средства в размере заработной платы. Такое право есть у представителей как дружественных, так и недружественных стран.

Сохраняется запрет на перевод средств за рубеж для не работающих в России физических лиц — нерезидентов из недружественных стран, а также для юридических лиц из таких государств. Это ограничение не касается иностранных компаний, которые находятся под контролем российских юридических или физических лиц.

Банки из недружественных государств могут осуществлять переводы денежных средств в рублях с использованием корреспондентских счетов, открытых в российских кредитных организациях, если счета плательщика и получателя открыты в зарубежных банках.

Нал/уведомление первыми будут получать пользователи личного кабинета

Об этом сообщает ФНС РФ на своём официальном сайте. Ведомство сообщает, что приоритетный способ рассылки налоговых уведомлений — в электронной форме через Личный кабинет налогоплательщика, то есть пользователи личного кабинета получат их первыми. Остальные граждане до конца октября 2024 года налоговые уведомления получат по почте заказными письмами.

При этом налоговые уведомления не направляются по почте в следующих случаях: