Вестник о событиях в сфере налогов, права, бизнеса № 008 - 2023

12.09.2023

Группа компаний «Налоги и финансовое право»

ЕЖЕМЕСЯЧНЫЙ

ВЕСТНИК

о событиях в сфере налогов, финансов, права и бизнеса

№ 008 - 2023

(август, 2023г.)

ГОРЯЧИЕ НОВОСТИ МЕСЯЦА

Президент РФ подписал Указ о приостановлении действия СИДН с «недружественными странами»

… об изменении НК РФ в связи с введением налога на сверхприбыль

… о взносах на отдельные виды соц/страхования

ЦБ РФ повысил ключевую ставку до 12% годовых

Минфин продолжил работу по январскому проекту комплексных изменений в НК РФ

Подведены итоги встречи Председателя Правительства с руководителем ФНС

Подготовлен перечень президентских поручений по итогам XXVI ПМЭФ

«Налоговые» итоги заседания Совета по стратег/развитию и нац/проектам

В ГосДуме предложили ввести «налог на возвращающихся на рос/рынок»

ГОСДУМА И НАЛОГИ

В ГосДуму внесены законопроекты…

… об уточнении положений о социальном предпринимательстве

… об увеличении размера фиксированных аванс/платежей по НДФЛ для иностр/граждан

… об увеличении штрафов за неуплату налогов и страх/взносов

… о сокращении рабочего дня в жару

… о повышении уровня труд/гарантий для одиноких матерей

… об освобождении уполномоченных по правам ребенка в субъектах РФ от уплаты госпошлины

… об освобождении от работы в связи с 1 сентября

… о предоставлении отпуска родителям в День знаний

ВЕРХОВНЫЙ СУД И НАЛОГИ

ВС РФ рассмотрел спор о привлечении КДЛ к субсид/ответственности по налог/долгам

ВС РФ рассмотрел спор о размере субсид/ответственности при доначислениях взаимозавис/лицам

ВС РФ: к/у должен был зарезервировать имущество банкрота для погашения требований ФНС

Доходы, полученные ЮЛ до преобразования, учитываются для целей УСН

ВС РФ вновь подтвердил, что КДЛ вправе обжаловать суд/акты по налог/спорам должника

ВС РФ рассмотрит спор о налогообложении доходов ино/организации

НОРМАТИВНО, ОФИЦИАЛЬНО, ВАЖНО

Экспортеры могут направлять выручку на счета в зарубежных банках

ФНС разъяснила порядок уплаты налога на прибыль при реализации имущества банкрота

Минфин разъяснил порядок налогообложения процент/доходов «недружественных» банков

ФНС рассказала о новшествах при использовании ЕНС

ФНС опубликовала обзор суд/практики с участием регистрирующих органов

Разъяснен порядок уплаты НДС при импорте из ЕАЭС на территории СЭЗ РФ

Минфин рассказал о сроке владения недвижимостью для целей НДФЛ

Правительство утвердило постановление о выход/днях в 2024 г.

Опубликован перечень поручений по итогам выставки «Развитие креатив/экономики в России»

Минфин и ЦБ РФ смягчили условия выплаты дивидендов иностранцам

Минфин не препятствует работе иностранных компаний в России

ФНС опубликовала письмо об основных принципах мировых соглашений

Минфин разъяснил вопрос о налоге на сверхприбыль для резидентов ОЭЗ

ФНС подготовила обзор по валютному контролю

СОБЫТИЯ И СЛУХИ

В I полугодии бизнес погасил 19 млрд руб. долга по налогам благодаря реструктуризации

Налог/доначисления бизнесу снизились в два раза

Президент поручил Правительству продлить срок действия налог/вычета для виноделов до 2026 г.

ФНС создала единственное в России хранилище для машиночитаемых доверенностей

Сбер заплатит 3 млрд руб. налога на сверхприбыль

ФНС заявила о снижении популярности схем с самозанятыми

Банк России не исключает дальнейшего повышения ключ/ставки в сентябре

ЦБ РФ и Минфин ищут компромисс по вопросу ужесточения валют/контроля

ЦБ РФ не ведет переговоров об обмене заблокированных активов россиян

ПРОЕКТЫ И ИДЕИ

Подготовлен проект по уведомлениям о контр/сделках во исполнение позиции КС РФ

ФНС готовит форму декларации по налогу на сверхприбыль

Минтруд планирует уточнить порядок оплаты сверхурочной работы

Минэкономразвития разработало поправки в НК РФ в связи с упразднением ЗТР

Минтруд разработал поправки в ТК РФ во исполнение постановления КС РФ

Опубликован проект поправок в АПК и ГПК об индексации взысканных с бюджета сумм

Минвостокразвития предлагает обнулить НДС при продаже золотых слитков физлицам

ФНПР предлагает восстановить строгий госконтроль за соблюдением безопасных условий труда

Туробъединения попросили о снижении налог/нагрузки

Предложено блокировать имущество бизнеса, незаконно выводящего деньги за рубеж

Минфин подготовил проект об НДС при реализации мед/изделий

ФНС собирается искоренить «зарплатные схемы»

Пошлины в бюджеты стран ЕАЭС планируется зачислять в рублях

Россияне смогут обменять свои заблокированные активы на иностранные

ФНС подготовила проект новых эл/форматов счета-фактуры и УПД

Депутат предложил обнулить НДС и налог на прибыль для новых производств

Опубликован проект декларации по НДС при оказании иностранцами услуг в эл/форме

Минфин подготовил законопроект о «донастройке» НДС при экспорте

Партия «СРЗП» предлагает снизить НДС для обрабатывающей промышленности

Предприниматели просят расширить налог/льготы для КИК

«Новые люди» предлагают выплачивать зарплату в случае блокировки счета

В ГосДуме предложили создать «реестр добросовестных работодателей»

КОНСТИТУЦИОННЫЙ СУД И НАЛОГИ

Обязанность арбитраж/управляющего уплачивать страх/взносы не зависит от получения дохода

Судья КС РФ Гаджиев Г.А. уходит в отставку

МЕЖДУНАРОДНЫЕ ОТНОШЕНИЯ И НАЛОГИ

Минфин: приостановка СИДН будет действовать до восстановления нарушенных прав России

В ГосДуме предложили признавать иностр/консалтинг/компании иноагентами

Минфины и ЦБ стран БРИКС подготовят рекомендации по платеж/системе

Правительство предложило развивать общее платеж/пространство ЕАЭС

Бизнес против ужесточения контроля за трансгранич/сделками

Рос/инвестор смог вывести $2 млн. замороженных активов из Euroclear

Швейцария планирует ужесточить «антиотмывочное» законодательство

ЦБ РФ работает над разблокировкой счетов «дружественных» инвесторов

МАЛЫЙ БИЗНЕС И НАЛОГИ

Белоусов обозначил приоритетные направления поддержки МСП

Число самозанятых увеличилось на 23 %

ФНС: субъекты МСП не могут отказаться от пониженных тарифов страх/взносов

МФЦ смогут принимать уведомления о переходе на УСН и ЕСХН

СовФед подготовит предложения о помощи субъектам МСП

Председатель ГосДумы В. Володин собирает предложения по развитию МСП

РЕГИОНАЛЬНЫЕ НОВОСТИ

Внесены изменения в закон СвОбл о ИНВ по налогу на прибыль

Изменены нормы о налоге на имущество организаций в СвОбл

АУДИТ

ADGM оштрафовал KPMG на $30 тыс. за нарушение правил аудита

НОВОСТИ ГК «НАЛОГИ И ФИНАНСОВОЕ ПРАВО»

Новости ГК «Налоги и Финансовое Право»

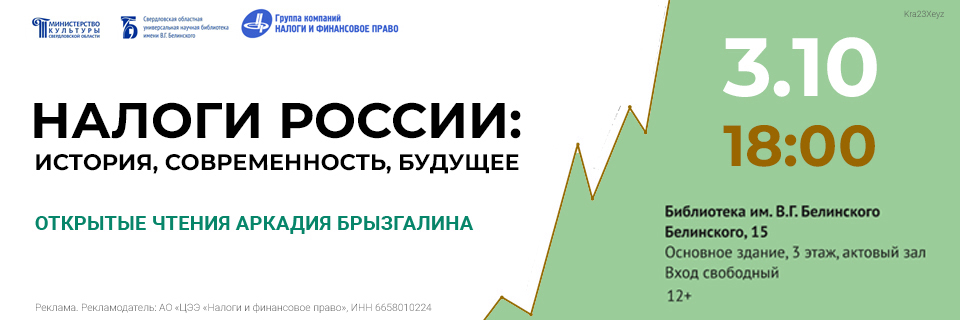

МЕРОПРИЯТИЯ ГК «НАЛОГИ И ФИНАНСОВОЕ ПРАВО» (ОКТЯБРЬ 2023)

Мероприятия ГК «Налоги и Финансовое Право» (октябрь 2023)

ГОРЯЧИЕ НОВОСТИ МЕСЯЦА

Президент РФ подписал Указ о приостановлении действия СИДН с «недружественными странами»

8 августа на портале официального опубликования правовых актов был размещен Указ Президента РФ от 08.08.2023 № 585 «О приостановлении РФ действия отдельных положений международных договоров РФ по вопросам налогообложения".

Указ принят на основании п.4 ст. 37 Федерального закона от 15.07.1995 № 101-ФЗ «О международных договорах РФ», как реакция России в рамках «необходимости принятия безотлагательных мер в связи с совершением рядом иностранных государств недружественных действий в отношении РФ, её граждан и юридических лиц».

Так, в соответствии Указа приостанавливается действие некоторых положений СИДН с 38 странами, которые отнесены к категории «недружественных», к каковым относятся Австралия, Австрия, Албания, Бельгия, Болгария, Великобритания, Венгрия, Германия, Греция, Дания, Ирландия, Исландия, Испания, Италия, Канада, Кипр, Корея, Литва, Люксембург, Македония, Мальта, Новая Зеландия, Норвегия, Польша, Португалия, Румыния, Сингапур, Словакия, Словения, США, Финляндия, Франция, Хорватия, Черногория, Чехия, Швейцария, Швеция, Япония.

Необходимо отметить, что налоговые последствия Указа возникают уже с 8 августа 2023 г., то с момента опубликования, даже несмотря на то, что тем же Указом Правительству РФ поручается внести в ГосДуму законопроект о приостановлении действия этих же норм СИДН.

Из Указа следует, что идет приостановление действия не всего СИДН с конкретной страной, а только некоторых его положений, которые касаются вопросов налогообложения доходов и капитала. В частности, после 8 августа нельзя применять пониженные ставки и освобождение от налога в отношении пассивных доходов, доходов от профессиональной, трудовой и иной подобной деятельности.

Таким образом, Президент согласился и поддержал позицию МИД и Минфина, которые ещё в марте 2023 года предлагали Президенту РФ рассмотреть вопрос о приостановлении действия налоговых соглашений с «недружественными странами» в связи с включением ЕС в феврале месяце России в список несотрудничающих юриcдикций в налоговой сфере, так называемый «черный список ЕС».

Опубликованы законы …

… о налоге на сверхприбыль

04 августа на Официальном интернет-портале правовой информации pravo.gov.ru опубликован Федеральный закон от 04.08.2023 № 414-ФЗ «О налоге на сверхприбыль».

В соответствии с законом объектом налогообложения признается полученная налогоплательщиком сверхприбыль, которая по общему правилу определятся как превышение средней арифметической величины прибыли за 2021 г. и прибыли за 2022 г. над средней арифметической величиной прибыли за 2018 г. и прибыли за 2019 г. Прибыль за соответствующий год исчисляется как сумма налоговых баз по налогу на прибыль организаций, определяемых в соответствии с положениями ст. 274 НК РФ за соответствующий год (с некоторыми исключениями).

Также законом предусматриваются случаи, когда налоговая база принимается равной нулю, и определяются категории лиц, не признаваемых налогоплательщиками.

Налоговая ставка устанавливается в размере 10 %, а налогоплательщикам предоставляется право уменьшить сумму налога на налоговый вычет, который определяется как сумма обеспечительного платежа по налогу, перечисленного в федеральный бюджет за период с 01.10.2023 по 30.11.2023 включительно, причем размер такого вычета не может превышать половину суммы налога.

Налоговая декларация должна быть представлена налогоплательщиком не позднее 25.01.2024, а налог уплачен не позднее 28.01.2024. При этом сумма обеспечительного платежа со дня наступления срока уплаты налога признается суммой уплаченного налога.

С полным текстом закона можно ознакомиться по ссылке.

… об изменении НК РФ в связи с введением налога на сверхприбыль

04 августа на сайте pravo.gov.ru опубликован Федеральный закон от 04.08.2023 № 415-ФЗ «О внесении изменений в ч. I и ст. 270 ч. II НК РФ», которым в НК РФ вносится ряд изменений в связи с введением налога на сверхприбыль, а также закрепляется возможность установления налогов разового характера.

… о взносах на отдельные виды соц/страхования

04 августа на Официальном интернет-портале правовой информации pravo.gov.ru опубликован Федеральный закон от 04.08.2023 № 427-ФЗ «О внесении изменений в ч. II НК РФ», вносящий изменения в НК РФ в части установления особого порядка исчисления и уплаты страховых взносов на отдельные виды обязательного социального страхования.

Законом предусматриваются особенности исчисления и уплаты страховых взносов ИП – военными пенсионерами и размеры страховых взносов, подлежащих уплате на отдельные виды обязательного социального страхования с выплат в пользу российских и иностранных граждан с учетом положений международных договоров.

Также закон устанавливает размеры страховых взносов для ИП, зарегистрированных на территориях новых регионов, и определяет порядок расчета размера страховых взносов по КФХ.

ЦБ РФ повысил ключевую ставку до 12% годовых

Совет директоров Банка России принял решение повысить ключевую ставку с 15.08.2023 на 350 б.п., до 12% годовых. Об этом сообщается в пресс-релизе, опубликованном на сайте Банка.

Отмечается, что данное решение принято в целях ограничения рисков для ценовой стабильности и направлено на обеспечение такой динамики денежно-кредитных условий и внутреннего спроса в целом, которые необходимы для возвращения инфляции к 4% в 2024 г. и ее стабилизации вблизи 4% в дальнейшем.

Планируется, что следующее заседание Совета директоров ЦБ РФ, на котором будет рассматриваться вопрос об уровне ключевой ставки, состоится 15.09.2023.

Минфин продолжил работу по январскому проекту комплексных изменений в НК РФ

Не успели высохнуть чернила после подписания Президентом Федерального закона от 31 июля 2023 г. № 389-ФЗ, которым на более чем 300 страницах вносились многочисленные изменения по всему тексту НК РФ, как Минфин РФ вновь приступил, а вернее продолжил работу по разработке новых масштабных поправок в НК РФ.

Сам проект нового федерального закона «О внесении изменений в ч. I и II НК РФ и отдельные законодательные акты РФ» (в целях реализации отдельных положений основных направлений бюджетной, налоговой и таможенно-тарифной политики РФ) был «запущен» на Федеральном портале проектов НПА 11 января – именно тогда было опубликовано уведомление о подготовке проекта. 08 августа, в свою очередь, началось публичное обсуждение проектируемых изменений, которое продлится до 28 числа.

Законопроект хотя и вносит куда менее масштабные правки в НК РФ, чем его предшественник, все же затрагивает довольно существенное количество вопросов налогообложения, в частности:

Налоговое администрирование:

- для совершенствования электронного документооборота между налоговым органом и налогоплательщиком устанавливается срок, по истечении которого документ, направленный налоговым органом в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота, считается полученным налогоплательщиком (датой получения считается шестой день со дня отправки);

- одновременно предлагается исключить такое основание для приостановления операций по счетам налогоплательщика в банке как неисполнение налогоплательщиком-организацией обязанности по передаче налоговому органу квитанции о приеме в электронной форме требования о представлении документов, требования о представлении пояснений и (или) уведомления о вызове в налоговый орган;

- для снижения административной нагрузки на хозяйствующих субъектов предлагается оптимизировать количество «нулевой» налоговой отчетности, которую они обязаны сдавать.

НДФЛ:

- предлагается предоставить законодательным органам субъектов право уменьшать минимальный предельный срок владения объектами недвижимого имущества независимо от оснований их приобретения;

- при определении налоговой базы в отношении доходов в виде процентов по вкладам (остаткам на счетах) в банках предлагается исключить доходы в виде процентов, рассчитанных как произведение 1 млн руб. и ключевой ставки Банка России (необлагаемый процентный доход). Устанавливаются особенности налогообложения вкладов со сроком действия более 1 года в целях возможности учета суммы необлагаемого процентного дохода, определенного в периодах, за которые начислены проценты по вкладу.

Налог на прибыль организаций:

Для применения нулевой ставки по налогу на прибыль организаций при реализации акций (долей участия) в целях упрощения администрирования предлагается исключить требования о выполнении условия о составе активов эмитента (не более 50 % недвижимого имущества, находящегося на территории РФ) в отношении операций по реализации сравнительно небольших пакетов обращающихся акций.

Имущественные налоги:

Определяются равные условия налогообложения налогом на имущество физических лиц (налоговых ставок, налоговых льгот) в отношении всех квартир и комнат вне зависимости от назначения зданий (жилое, нежилое), в которых они расположены, в том числе включенных в перечень объектов административно-делового и торгового назначения.

Специальные налоговые режимы:

- в целях снижения налоговой нагрузки из состава доходов при применении ЕСХН и УСН исключаются доходы в виде сумм возмещения, полученных за изъятие земельных участков и (или) расположенных на них объектов недвижимого имущества для государственных и муниципальных нужд;

- уточняется порядок применения повышенных налоговых ставок (8 % и 20 %), начиная с отчетного периода, в котором допущено превышение доходов, до окончания налогового (отчетного) периода, для налогоплательщиков, уплачивающих налог в связи с применением УСН.

Страховые взносы:

- уточняются сроки направления плательщиками страховых взносов в налоговые органы информации, подтверждающей их право на освобождение от уплаты страховых взносов в совокупном фиксированном размере за периоды, в которых ими не осуществлялась деятельность.

Трансфертное ценообразование:

- вводится механизм, обеспечивающий налогообложение у источника в РФ доходов лиц, не являющихся налоговыми резидентами РФ, если они были получены в результате манипулирования ценами в сделках между взаимозависимыми лицами;

- предлагается ряд изменений, направленных на повышение эффективности осуществления налогового контроля за ценами, сокращение бумажного документооборота в рамках такого контроля.

Подведены итоги встречи Председателя Правительства с руководителем ФНС

На прошлой неделе состоялась встреча Председателя Правительства Михаила Мишустина с руководителем ФНС России Даниилом Егоровым. Об этом в своем официальном телеграм-канале сообщило Правительство.

Глава правительства подчеркнул, что ФНС России администрирует федеральные, региональные и местные налоги, фактически формируя основу бюджетов всех уровней. На эти средства выполняются социальные обязательства перед гражданами, в том числе строятся дороги, школы, детские сады, больницы, выполняются все соответствующие государственные функции.

Даниил Егоров рассказал о ситуации с администрированием и сбором налоговых доходов.

- за полгода в бюджетную систему поступило 21,7 трлн руб., рост составил 743 млрд руб. – 4%.

- в региональных бюджетах увеличение налоговых доходов составило около 8%.

- на 113% выполнены кассовые планы во всех субъектах.

- наблюдается повышение доходов по НДС – 12%, по налогу на прибыль – 5%, по страховым взносам – более 11%.

- согласно данным по контрольно-кассовой технике, рост выручки за первое полугодие к аналогичному периоду прошлого года составляет 13% в рознице.

- по ненефтегазовым доходам рост составил 1 трлн руб. – 7%.

«Рост объемов поступления ненефтегазовых доходов свидетельствует об устойчивости экономики. Это очень важная пропорция. Конечно, хорошо, чтобы служба и в дальнейшем отслеживала ситуацию с именно ненефтегазовыми доходами. Но что также очень важно – это то, что служба взаимодействует как с бизнесом, так и с людьми. И конечно, это взаимодействие – такой ключевой фактор в том числе и комфортных условий для бизнеса, для людей, для уплаты положенных по закону налогов и сборов», – подчеркнул Председатель Правительства.

Также Даниил Егоров рассказал о работе ФНС в новых регионах:

- открыто более 60 офисов управлений и инспекций, где можно осуществить все юридически значимые действия, а также получить все необходимые услуги. По словам главы ФНС, в приоритете было создать налогоплательщикам все необходимые условия: инфраструктуру, доступ к сервисам, доступ к мерам поддержки.

- с июля 2023 г. внедрены нормы, позволяющие компаниям включаться в реестр малого предпринимательства, несмотря на показатели прошлого года. Все компании и ИП, которые зарегистрированы по критериям малого бизнеса, могут претендовать на доступ к мерам поддержки.

- заработали все специальные налоговые режимы, внедрены специальные исключения, которые необходимы на переходный период.

- с июля 2023 г. заработала специальная экономическая зона, которая позволит предприятиям максимально быстро и эффективно развиваться и полностью реализовывать весь свой потенциал с системой пониженного налогообложения.

«Важно, чтобы все сервисы – электронные сервисы, соответствующие услуги, которые ФНС предоставляет, были комфортны, удобны для людей», – отметил Михаил Мишустин.

Кроме того, глава ФНС доложил Михаилу Мишустину о результатах перехода на ЕНС.

В настоящий момент:

- структурированы все данные и систематизированы потоки информации, содержащей сведения о платежах, которые идут через единый налоговый счет.

- открыто 56 млн личных кабинетов налогоплательщиков, из них 51 млн – граждане России, 3,6 млн – ИП и 1,6 млн – юридические лица.

- подоходный налог зачисляется в приоритетном порядке в бюджеты субъектов.

- подготовлены поправки, которые позволяют налогоплательщикам без усиленной подписи подавать уведомления. Это необходимо для обеспечения равномерного поступления доходов в региональные бюджеты.

- создана система отчетности, которая позволяет как прогнозировать, так и следить за текущим состоянием бюджета.

Михаил Мишустин отметил, что крайне важно при внедрении таких масштабных проектов учитывать обратную связь от людей и от бизнеса.

«Здесь при внедрении нужно быть крайне аккуратными и, конечно же, минимизировать издержки для налогоплательщиков. И попросил бы вас следить лично за тем, чтобы весь процесс был соответствующим образом структурирован и проадминистрирован с точки зрения именно удобства для пользователей», – подчеркнул глава правительства.

Подготовлен перечень президентских поручений по итогам XXVI ПМЭФ

Президент утвердил перечень поручений по итогам XXVI Петербургского международного экономического форума, прошедшего 14.06–17.06.2023.

Так, Правительству даны следующие поручения в сфере налогообложения:

- представить предложения об установлении особых условий налогообложения для налогоплательщиков, утративших право на применение специальных налоговых режимов в связи с превышением предельного размера дохода и (или) предельной численности работников (до 15.01.2024);

- при участии комиссии ГосСовета РФ по направлению «Инвестиции» и ведущих общественных объединений предпринимателей обеспечить начиная с 2024 г. возможность предоставления налогоплательщикам налога на прибыль организаций права на применение инвестиционного налогового вычета при исполнении соглашений о реализации инвестиционных проектов, направленных на укрепление технологического суверенитета РФ и реализуемых (в первую очередь в субъектах РФ с низким уровнем бюджетной обеспеченности) за счет предоставления субъектам РФ долгосрочных бюджетных кредитов на льготных условиях в целях компенсации доходов их бюджетов, недополученных в связи с применением такого вычета (до 15.01.2024).

«Налоговые» итоги заседания Совета по стратег/развитию и нац/проектам

22 августа состоялось заседание Совета по стратегическому развитию и национальным проектам (о Совете подробнее см. здесь), которое Владимир Путин провел по видеосвязи.

Президент напомнил, что с 01.01.2024 начнет действовать программа добровольных долгосрочных сбережений граждан, и отметил, что «для каждого участника программы средства в объеме до 2,8 млн руб. будут застрахованы государством, а при пополнении сбережений на сумму до 400 тыс. руб. в год будет применяться налоговый вычет. Этот инструмент позволит гражданам получать дополнительный доход в будущем или создать в будущем тоже «подушку безопасности» на случай особых жизненных ситуаций». Владимир Путин попросил ЦБ РФ и Правительство «сделать новый механизм максимально удобным и надежным для граждан», а Правительство – «установить здесь конкретные ключевые показатели на следующий год».

Министр экономического развития Максим Решетников в рамках своего выступления отметил, что «ключевой механизм, гарантирующий неизменность условий реализации проекта на весь период, – это соглашение о защите и поощрении капиталовложений. <…> В рамках этих соглашений инвесторы могут вложить средства также в инфраструктуру, возместив ее потом за счет будущих налогов. Через «Фабрику проектного финансирования» и ряд отраслевых программ государство гарантирует инвестору доступный процент по кредиту – как правило, это как раз инвестиционные кредиты, – покрывая за счёт бюджета колебания ключевой ставки».

Также министр сообщил, что «ресурсы в экономике есть, важно направить их именно на проекты, продукции которых нет на рынке или доля ее мала. Для этого запущен механизм таксономии проектов. Он позволяет определять такие проекты и стимулировать банки кредитовать их за счет регуляторных послаблений Банка России. <…> Механизм, который еще надо запустить до конца этого года в увязке с таксономией, – это инвестиционный налоговый вычет. Он призван стимулировать инвестиции уже действующих прибыльных компаний в новые отрасли и новые продукты. Соответствующие поправки в Налоговый кодекс подготовлены, Правительством рассмотрены и внесены в ГосДуму».

Министр промышленности и торговли Денис Мантуров, в свою очередь, поблагодарил Президента «за решение по налоговым льготам для покупателей российского высокотехнологичного оборудования».

Министр финансов Антон Силуанов рассказал про ИИС-III, сообщив, что «гражданами открыто около 25 миллионов брокерских счетов. Наша задача – создать дополнительные налоговые преференции, они предусмотрены тоже при налогообложении как при входе в эту систему, то есть будут налоговые вычеты, так и при получении дохода тоже предусматриваются налоговые преференции».

Президент «Опоры России» Александр Калинин отметил, что «главный успех – это инвестиции» и предложил поддержать идею министра экономразвития «решить вопрос с инвестиционным налоговым вычетом в регионах. Для малого бизнеса это ключевое: сегодня невыгодно регионам давать инвестиционный налоговый вычет, потому что они теряют деньги сегодня, а получат их через три года. Если на эти три года дать казначейские кредиты, бюджетные кредиты, то тогда совершенно по-другому заработает этот механизм. Это именно прежде всего для малого и среднего бизнеса».

Завершая заседание, Владимир Путин поблагодарил всех участников и попросил Администрацию Президента и Правительство вместе проработать и подготовить проекты поручений.

В ГосДуме предложили ввести «налог на возвращающихся на рос/рынок»

С соответствующей инициативой, по данным «РИА Новости», выступил депутат «Единой России» Бийсултан Хамзаев.

«Считаю, что те компании, кто один раз променял своих клиентов-потребителей на политику, подверг риску своих работников, не должны возвращаться в нашу страну без дополнительных финансовых обязательств. Считаю, что для таких компаний вполне мог бы действовать дополнительный налог», — сказал депутат.

Соответствующий вопрос, по словам Хамзаева, необходимо обсудить на профильной подкомиссии правительственной комиссии по контролю за иностранными инвестициями.

«Например, добавить обязательство по добровольному направлению в федеральный бюджет денежных средств в размере не менее 10% от половины рыночной стоимости активов компании, которая собирается вернуться в страну, на момент ухода из страны», — предложил депутат.

ГОСДУМА И НАЛОГИ

В ГосДуму внесены законопроекты…

… об уточнении положений о социальном предпринимательстве

02 августа сенаторы Турчак А.А. и Кутепов А.В. внесли в ГосДуму законопроект № 415235-8 о внесении изменений в ст. 24.1 Федерального закона «О развитии МСП в РФ».

Законопроектом предлагается включить в число социально уязвимых категорий граждан, обеспечение занятости которых дает возможность стать «социальным предпринимателем», лиц, проходивших военную службу в зоне СВО, а также ветеранов боевых действий.

По мнению разработчиков, такой подход соответствует задаче социального предпринимательства – достижению общественно полезных целей, способствующих решению социальных проблем граждан и общества.

Правительство законопроект поддержало, отметив необходимость его доработки в части уточнения ссылки на положения Федерального закона «О ветеранах».

… об увеличении размера фиксированных аванс/платежей по НДФЛ для иностр/граждан

02 августа депутаты из фракции СРЗП внесли в ГосДуму законопроект № 415661-8 о внесении изменений в ст. 227.1 ч. II НК РФ в части увеличения размера фиксированных авансовых платежей по НДФЛ от осуществления трудовой деятельности по найму в РФ на основании патента.

Законопроектом предлагается увеличить размер фиксированных авансовых платежей, уплачиваемых иностранными гражданами при осуществления трудовой деятельности в РФ, до 4 800 руб. (на данный момент размер фиксированных авансовых платежей равен 1 200 руб., с учетом коэффициента-дефлятора – 2 724 руб.).

Как отмечают авторы проекта, «во многих сегментах российской экономики иностранные граждане, не являющиеся высококвалифицированными специалистами, зарабатывают не меньше граждан России. Тем самым, опровергается утверждение о том, что труд таких лиц является более дешевым и выгодным для российской экономики. При этом, переводя денежные средства в другие страны, трудовые мигранты способствуют ослаблению экономического потенциала РФ».

В свою очередь, «увеличение базового размера фиксированных авансовых платежей будет служить дополнительной федеральной гарантией поддержки граждан России в сфере трудовых отношений во всех регионах страны.

Полученные дополнительно в результате принятия федерального закона средства могут быть направлены на реализацию мероприятий по снижению уровня безработицы среди граждан РФ, расширение комплекса мер, реализуемых в рамках социального контракта, а также на оптимизацию миграционного контроля, ввиду чего увеличение теневой миграции окажется пресечено в минимальные сроки и не станет следствием увеличения размера платежей».

… об увеличении штрафов за неуплату налогов и страх/взносов

03 августа депутаты из фракции СРЗП внесли в ГосДуму законопроект № 416287-8 о внесении изменения в ст. 122 ч. I НК РФ в части увеличения размера штрафа за умышленную неуплату или неполную уплату сумм налога (сбора, страховых взносов), а также законопроект-спутник № 416298-8 о внесении изменения в ст. 26.29 Федерального закона «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Первым проектом федерального закона предлагается увеличить штраф за умышленное совершение деяния, предусмотренного п. 1 ст. 122 НК РФ, до 100 % от неуплаченной суммы налога (сбора, страховых взносов) в целях создания действенных стимулов выведения трудовых отношений из «тени» и защиты трудовых прав работников.

По мнению разработчиков, установленная в настоящее время налоговая ответственность в виде 40 % от неуплаченной суммы является несоразмерной совершенному правонарушению, не создает должных стимулов для работодателей и работников к надлежащему оформлению трудовых отношений и является недостаточной для решения проблемы «серой» занятости.

Вторым законопроектом, в свою очередь, ст. 26.29 Федерального закона «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» приводится в соответствие с п. 1 ст. 122 НК РФ в предлагаемой первым законопроектом редакции.

Правительство законопроекты не поддержало, отметив следующее:

- не указаны причины распространения проектируемого решения на все налоги и сборы;

- не приводится обоснование необходимости увеличения налоговой санкции именно в 2,5 раза и того, является ли такой увеличенный штраф соразмерным совершенному правонарушению;

- норма, обеспечивающая повышение размера налоговой санкции (штрафа), уже предусмотрена в НК РФ. Так, при совершении налогового правонарушения лицом, ранее привлеченным к ответственности за аналогичное правонарушение, размер штрафа увеличивается на 100 % (п. 4 ст. 114 НК РФ). Также норма, устанавливающая увеличение размера штрафа до 100 % за повторную неуплату или неполную уплату сумм страховых взносов, уже предусмотрена п. 6 ст. 26.26 Федерального закона «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

… о сокращении рабочего дня в жару

07 августа депутат Чернышов Б.А. (ЛДПР) внес в ГосДуму законопроект № 417717-8 о внесении изменения в ст. 92 ТК РФ.

Законопроектом предлагается дополнить указанную норму частью следующего содержания:

«В целях защиты работника от воздействия повышенных температур (теплового излучения) и сохранения благоприятных условий труда на рабочем месте работник вправе требовать сокращения продолжительности рабочего дня.

Работодатель по требованию работника обязан сократить рабочий день (смену):

- при температуре воздуха 28,5 °С - на один час;

- при температуре воздуха от 28,6 °С до 29 °С - на два часа;

- при температуре воздуха от 29,1 °С и выше - на четыре часа.».

Как отметил автор законопроекта, «в основном нормативном правовом акте, регулирующем трудовые отношения - ТК РФ, не установлены особенности работы при высокой температуре воздуха. Данный пробел не позволяет оформить приказ о сокращении рабочего дня по причине повышенной температуры, что на практике зачастую вынуждает работодателей оформлять приказы о простое и в дальнейшем оплачивать время простоя в размере не менее двух третей средней заработной платы работника».

… о повышении уровня труд/гарантий для одиноких матерей

11 августа депутаты из фракции ЛДПР внесли в ГосДуму законопроект № 421568-8, предусматривающий внесение изменений в ст. 261 ТК РФ «Гарантии беременной женщине и лицам с семейными обязанностями при расторжении трудового договора».

Законопроектом предлагается внести в ч. 4 ст. 261 ТК РФ изменение, согласно которому не допускается расторжение трудового договора по инициативе работодателя с одинокой матерью, воспитывающей ребенка в возрасте до шестнадцати лет, а также с другим лицом, воспитывающим указанного ребенка без матери (за исключением увольнения по ряду оснований).

В действующей редакции ч. 4 ст. 261 ТК РФ такая гарантия предусмотрена для одинокой матери, воспитывающей ребенка в возрасте до четырнадцати лет, и других лиц, воспитывающих таких детей без матери.

Как отмечают авторы, принятие законопроекта будет способствовать созданию реальных (в том числе материальных), а не декларативных условий для исполнения одинокими родителями и иными лицами, фактически воспитывающими ребенка без матери, своих конституционных обязанностей по обеспечению получения их детьми основного общего образования.

Правительство законопроект поддержало, отметив необходимость его доработки.

… об освобождении уполномоченных по правам ребенка в субъектах РФ от уплаты госпошлины

26 августа Народный Хурал (Парламент) Республики Калмыкия внес в ГосДуму законопроект № 430191-8 «О внесении изменения в ст. 333.36 ч. II НК РФ».

Законопроектом предлагается внести изменение в п. 16.1 ч. 1 ст. 333.36 ч. II НК РФ, освободив уполномоченных по правам ребенка в субъектах РФ от уплаты государственной пошлины по делам, рассматриваемым Верховным Судом РФ в соответствии с гражданским процессуальным законодательством РФ и законодательством об административном судопроизводстве, судами общей юрисдикции, мировыми судьями.

Авторы законопроекта отметили, что «уполномоченные по правам ребенка в субъектах РФ наделены полномочиями обращаться в суд с административными исковыми заявлениями о признании незаконными решений, действий (бездействия) органов государственной власти субъекта РФ, органов местного самоуправления, иных органов, организаций, наделенных отдельными государственными или иными публичными полномочиями, должностных лиц, государственных или муниципальных служащих в защиту прав и законных интересов детей, если полагают, что оспариваемые решения, действия (бездействие) не соответствуют нормативному правовому акту РФ, нарушают права и законные интересы детей, создают препятствия к реализации их прав и законных интересов или на них незаконно возложены какие-либо обязанности.

При этом уполномоченные по правам ребенка в субъектах РФ не освобождены от уплаты государственной пошлины при обращении в Верховный Суд РФ, суды общей юрисдикции, к мировым судьям. Одновременно такими льготами обладают Уполномоченный по правам человека в РФ, Уполномоченный при Президенте РФ по правам ребенка, уполномоченные по правам человека в субъектах РФ при реализации своих полномочий.

Вместе с тем отсутствие льгот по уплате государственной пошлины может являться сдерживающим фактором при осуществлении полномочий детскими омбудсменами в регионах в области судебной защиты прав ребенка».

Правительство законопроект поддержало, отметив, что реализация проектируемых положений будет способствовать эффективному осуществлению полномочий уполномоченных по правам ребенка в субъектах РФ.

… об освобождении от работы в связи с 1 сентября

23 августа депутат ГосДумы Гусев Д.Г. (СРЗП) внес в ГосДуму законопроект № 428454-8 «О внесении изменений в ТК РФ».

Законопроектом предлагается дополнить ТК РФ статьей 186.1. следующего содержания: «Работники, воспитывающие детей школьного возраста, имеют право на освобождение от работы на один рабочий - День знаний - с сохранением за ними места работы (должности) и среднего заработка».

Авторы проекта отметили, что «День знаний - торжественный и важный день для школьников и их родителей.

Ежегодно 1 сентября в День знаний сотни тысяч россиян провожают своих детей на торжественные линейки.

Участие родителей в школьных линейках имеет огромное значение для их детей - наших школьников. Особенно это важно для первоклассников и учащихся начальных и средних классов. Важно поддержать ребенка, создать ему праздничное настроение и подчеркнуть значимость этого события. Участие родителей в торжественной линейке способствует этому».

… о предоставлении отпуска родителям в День знаний

31 августа депутаты из фракции «ЛДПР» и сенаторы Афанасьева Е.В., Деньгин В.Е. внесли в ГосДуму законопроект № 432628-8 о внесении изменений в ТК РФ.

Разработчики обратили внимание на то, что, «как утверждают психологи, присутствие хотя бы одного из родителей на торжественной линейке, посвященной началу учебного года, является крайне важным фактором поддержки ребенка, укрепляет эмоциональные связи родителей с детьми, содействует развитию традиционных семейных ценностей.

В настоящее время в ряде организаций и на некоторых предприятиях в соответствии с отраслевыми соглашениями, коллективными договорами или локальными нормативными актами родителям школьников предоставляется дополнительный выходной 1 сентября. При отсутствии такой возможности родители (опекуны, приемные родители) школьников могут взять отпуск на один день 1 сентября (День знаний) без сохранения заработной платы или в счет ежегодного отпуска.

При этом решение работодателя о предоставлении отпуска без сохранения заработной платы зависит от целого ряда объективных и субъективных факторов: производственных возможностей работодателя, характера выполняемой работы, особенностей семейного положения работника, личного отношения работодателя к работнику, наличия замещающего лица и т.д. Таким образом, в целом указанный отпуск предоставляется по усмотрению работодателя.»

В связи с изложенным законопроектом предлагается дополнить ТК РФ положениями, согласно которым работодатель обязан предоставить в День знаний родителям (опекунам, приемным родителям) ребенка, получающего основное общее образование, отпуск без сохранения заработной платы либо отпуск в счет ежегодного оплачиваемого отпуска на основании письменного заявления.

ВЕРХОВНЫЙ СУД И НАЛОГИ

ВС РФ рассмотрел спор о привлечении КДЛ к субсид/ответственности по налог/долгам

Свои выводы по результатам рассмотрения кассационной жалобы СКЭС Верховного Суда РФ изложила в определении от 11.08.2023 № 305-ЭС23-3934 (1, 2) по делу № А40-133029/2020.

Фабула дела: дело о несостоятельности (банкротстве) было возбуждено по заявлению налогового органа, перед которым у должника имелась задолженность, возникшая вследствие его привлечения к ответственности за совершение налогового правонарушения.

Так, налоговой инспекцией в отношении банкрота была проведена ВНП, в рамках которой было установлено, что в целях получения необоснованной налоговой выгоды в виде уменьшения налоговой базы по налогу на прибыль и завышению налоговых вычетов по НДС за счет создания фиктивного документооборота и списания на затраты расходов по работам (услугам) должник в проверяемый период подписывал договоры с техническими контрагентами на работы (услуги), которые выполнялись его собственными силами.

Вынесенным по результатам проведения ВНП решением должнику была доначислена недоимка в сумме 72,5 млн руб., взысканы пени в размере 20,6 млн руб., а также назначен штраф в размере 8,9 млн руб. Впоследствии в отношении должника проводились камеральные налоговые проверки, по результатам которых уполномоченным органом вынесены три решения о доначислении НДС в совокупном размере 22,9 млн руб.

Судами трех инстанций из содержащихся в ЕГРЮЛ сведений было установлено, что в проверяемый период функции единоличного исполнительного органа должника осуществляли три гражданина, а единственным акционером должника являлся департамент. Привлекая физических лиц к субсидиарной ответственности и взыскивая солидарно с указанных лиц в пользу должника денежные средства, суды первой и апелляционной инстанций исходили из доказанности презумпции доведения должника до банкротства их совместными действиями, поскольку размер включенных в реестр требований кредиторов должника требований уполномоченного органа по основной задолженности, возникшей вследствие совершения должником налогового правонарушения, составляет свыше 50 % от общего размера требований кредиторов третьей очереди по основной сумме долга, а именно 97,01 %.

Суд округа, проверив судебные акты в части привлечения граждан к субсидиарной ответственности, изложенные выводы поддержал.

Верховный Суд РФ, в свою очередь, отметил, что нижестоящими судами при рассмотрении дела не учтено следующее:

- судебное разбирательство о привлечении контролирующих лиц к субсидиарной ответственности по основанию невозможности погашения требований кредиторов должно в любом случае сопровождаться изучением причин несостоятельности должника. Для удовлетворения подобного рода исков требуется установление недобросовестных действий ответчиков, исключая влияние иных объективных причин ухудшения финансового положения должника;

- процесс доказывания того, что невозможность погашения требований кредиторов обусловлена неправомерными действиями ответчиков, упрощен законодателем для истцов посредством введения соответствующих опровержимых презумпций, при подтверждении которых предполагается наличие вины ответчика в доведении должника до банкротства, и на ответчика перекладывается бремя доказывания отсутствия оснований для удовлетворения иска;

- из материалов обособленного спора усматривается, что в суде первой инстанции ответчиками приводились доводы со ссылками на конкретные доказательства о том, что объективной причиной банкротства должника послужило не привлечение его к ответственности за совершение налогового правонарушения, а создание в июне 2015 г. акционером общества (департаментом) нового юридического лица с переводом на него значительной части активов и деятельности должника;

- ответчики в суде первой инстанции приводили доводы о том, что по состоянию на 2014 г. активы должника составляли 189,9 млн. руб., на 2015 год – 193,5 млн. руб., а в 2016 году уменьшились до 76,5 млн. руб. Один из граждан обращал внимание на то, что, исходя из финансового анализа конкурсного управляющего за период с 31.12.2016 по 31.12.2019, убыточную деятельность должник начал вести только с 2018 г.;

- ответчики указывали, что в случае сохранения за должником имущества, необходимого для ведения его нормальной хозяйственной деятельности, должник, несмотря на причиненный непосредственно ему ущерб, имел реальную возможность погасить требования уполномоченного органа.

СКЭС Верховного Суда РФ обратила внимание на то, что:

- приведенные доводы и представленные в их подтверждение доказательства не получили какой-либо правовой оценки со стороны судов первой и апелляционной инстанций. Суд округа указанные недостатки не устранил;

- в отсутствие доказательств соучастия ответчиков в реализации единого намерения по неправомерному получению должником налоговой выгоды у судов не имелось правовых оснований для возложения на них субсидиарной ответственности в солидарном порядке без выяснения роли каждого и причиненного непосредственно им ущерба.

Верховный Суд РФ отметил, что суды первой и апелляционной инстанций не исследовали и не оценили совокупность представленных ответчиками доказательств, а суд кассационной инстанции эти недостатки не исправил, отменил состоявшиеся судебные акты и направил обособленный спор в отмененной части на новое рассмотрение в суд первой инстанции.

ВС РФ рассмотрел спор о размере субсид/ответственности при доначислениях взаимозавис/лицам

Свои выводы по результатам рассмотрения кассационных жалоб ООО «Дорожная компания» и Никольского В.П. СКЭС Верховного Суда РФ изложила в определении от 14.08.2023 № 301-ЭС22-27936 (1, 2) по делу № А29-8156/2017 ООО «ЛК «Леспром».

Фабула дела: по результатам налоговой проверки должнику были доначислены суммы налога, уплачиваемого в связи с применением УСН, НДС, налога на прибыль, налога на имущество организаций и НДПИ.

Основанием для доначисления стало превышение установленного в целях применения УСН лимита доходов. Налоговым органом было установлено, что в проверяемом периоде должник получал доход в основном как субподрядчик ООО «Дорожная компания» (далее – компания) в рамках взаимоотношений по выполнению подрядных работ и продаже добытого песка. При этом компания, также являясь подрядной организацией, самостоятельно практически никаких работ не выполняла, 99% всех работ приходилось на должника.

Налоговый орган, признав должника и компанию взаимозависимыми лицами, пришел к выводу о том, что их согласованные действия по распределению выручки от выполнения одного и того же подрядного контракта фактически имели своей целью искусственное уменьшение налоговой базы и получение должником необоснованной налоговой выгоды в виде создания условий для применения УСН. Также было установлено, что должник и компания являлись заинтересованными между собой через участие в их уставном капитале одних и тех же лиц (в том числе Никольского В.П.).

Полагая, что несостоятельность должника наступила в связи с действиями компании и Никольского В.П., конкурсный управляющий и ФНС обратились с заявлениями о привлечении к субсидиарной ответственности.

Разрешая спор, суды исходили из того, что объективное банкротство должника наступило в результате совершения контролирующими лицами действий по занижению налоговой базы.

При этом, разрешая вопрос о размере субсидиарной ответственности, суды отклонили доводы ответчиков о необходимости учета факта переплаты по начисленным за тот же период налогам на стороне компании, а также обстоятельств, установленных в рамках уголовного дела, возбужденного в отношении Никольского В.П. (прекращено в связи с истечением срока давности, однако установлена общая сумма налогов и сборов, не поступившая в бюджет).

Ответчики указывали, что размер причиненного взаимозависимыми лицами бюджету ущерба существенно ниже размера включенных в реестр требований налогового органа, поскольку компанией уже была произведена уплата налогов по ОСН по тем же доходам, что вменены должнику налоговым решением. В свою очередь суды указали, что Законом о банкротстве установлен императивный порядок расчета суммы субсидиарной ответственности, который поставлен в зависимость от размера требований, включенных в реестр требований кредиторов должника.

Верховный Суд РФ, в свою очередь, обратил внимание на следующее.

Действительно, по общему правилу размер субсидиарной ответственности контролирующего лица равен совокупному размеру требований кредиторов, включенных в реестр, а также заявленных после закрытия реестра и требований кредиторов по текущим платежам, оставшихся не погашенными по причине недостаточности имущества должника. В то же время допускается возможность снижения размера ответственности, если размер вреда, причиненного имущественным правам кредиторов по вине ответчика, существенно меньше размера требований кредиторов.

Заявляя возражения о том, что, пересмотрев в сторону увеличения стоимость работ, выполняемых должником, налоговый орган не уменьшил соразмерно налоговую базу компании, в результате чего налоги были исчислены и по одному, и по другому лицу по пересекающимся доходам, ответчики не ставили под сомнение результаты налоговой проверки, судебные акты, в том числе судебные акты о включении требований уполномоченного органа в реестр по делу о банкротстве, а просили именно о снижении размера ответственности с учетом размера реально причиненного вреда казне.

При подходе, занятом судами, в системе действующего регулирования отношений несостоятельности, предполагающего установление требований кредиторов в судебном порядке, снижение размера ответственности было бы невозможным, поскольку являлось бы всегда направленным на пересмотр определения о включении в реестр. Такой подход делал бы неприменимыми положения абз. 2 п. 11 ст. 61.11 Закона о банкротстве, что явно не соответствует целям законодательного регулирования.

Из природы НДС как косвенного (перелагаемого) налога вытекает, что само по себе отличие цены сделки, примененной в отношениях между двумя хозяйствующими субъектами, даже аффилированными (взаимозависимыми) между собой, не влечет наступление потерь казны с безусловностью.

В общем случае сумма налога, уплаченная продавцом (исполнителем, подрядчиком) при реализации товаров (работ, услуг), принимается к вычету покупателем (заказчиком) при принятии к учету этих товаров (работ, услуг) в том же размере и в том же налоговом периоде.

Соответственно, по общему правилу уплата НДС продавцом (исполнителем, подрядчиком) в относительно больших суммах (при применении рыночных цен) сопровождалась бы принятием этих же сумм к вычету покупателем (заказчиком) при отсутствии потерь казны.

Применительно к «зеркальной» ситуации, когда реализация товаров (работ, услуг) осуществлялась по более низкой цене в сравнении с рыночной ценой, и сумма НДС по сделке между взаимозависимыми лицами также оказывается относительно низкой (в сравнении с налогом, который был бы исчислен продавцом при применении рыночной цен), доначисление НДС продавцу (подрядчику, исполнителю) должно сопровождаться предоставлением покупателю (заказчику) юридической и фактической возможности принять скорректированную сумму налога к вычету.

При выявлении факта «дробления бизнеса» налоговый орган осуществляет налоговую реконструкцию, являющуюся частным случаем материальной консолидации активов и пассивов участников группы лиц для публично-правовых целей. В подобной ситуации у налоговых органов имеются основания для определения прав и обязанностей соответствующих лиц, исходя из подлинного экономического содержания их деятельности путем консолидации доходов и исчисления налогов по общей системе налогообложения.

Одновременно из существа данного правонарушения, как связанного с искусственным разделением налогооблагаемой деятельности, вытекает, что в целях определения объема прав и обязанностей в соответствии с действительным экономическим смыслом осуществляемой деятельности должна происходить не только консолидация доходов (прибыли) и расходов группы лиц, но также – консолидация налогов, уплаченных с соответствующих доходов, таким образом, как если бы проверяемый налогоплательщик уплачивал УСН в бюджет за подконтрольных ему лиц.

Следовательно, суммы налогов, уплаченные участниками группы в отношении дохода от искусственно разделенной деятельности, должны учитываться при определении размера налоговой обязанности (недоимки) по общей системе налогообложения налогоплательщика – организатора группы.

При этом тот факт, что часть уплаченных группой налогов не была учтена в рамках осуществления налоговой реконструкции при доначислении налогов должнику, не препятствует контролирующим лицам при разрешении вопроса об их субсидиарной ответственности ссылаться на имеющуюся переплату и на отсутствие у казны вреда, причиненного их действиями.

По своей правовой природе требование о привлечении к субсидиарной ответственности направлено на компенсацию последствий негативных действий контролирующих лиц по доведению должника до банкротства.

В итоге размер причиненного вреда определяется исходя из объема имущественных потерь потерпевшего, то есть установление размера вреда непосредственно связано с оценкой умаления имущественной сферы кредитора, вне зависимости от природы требования кредитора и вне зависимости от того, является ли кредитор частным лицом, либо публичным образованием.

Применительно к ситуации, когда НДС начисляется одной из сторон сделки, другая сторона – при надлежащем проведении в отношении нее налоговой проверки – вправе принять эту же сумму налога к вычету. Как следствие, умаление имущественной сферы государства не происходит и основания для субсидиарной ответственности по сути отпадают.

Объем работ, выполненных подрядчиком, входит в общий объем работ, результаты которых подрядчик передает заказчику. Стоимость работ, выполненных субподрядчиком, в любом случае формирует общую стоимость работ, по которой подрядчик передает объект заказчику, что в буквальном смысле находит отражение при составлении подрядчиком первичных учетных документов, в частности, справки о стоимости выполненных работ по форме КС-3.

Следовательно, подрядчик, уплачивая налог со всей стоимости работ при передаче результата заказчику, фактически устраняет потери казны, которые формально могли возникнуть на стадии привлечения субподрядчика.

Таким образом, при определении размера реально причиненного бюджету имущественного вреда необходимо было учесть уплаченные компанией налоги с перераспределенной налоговой базы так, как если бы она уплачивала налоги в бюджет за должника, которому эта налоговая база вменена по результатам проверки. Без учета соответствующих обстоятельств выводы судов о размере субсидиарной ответственности являются преждевременными.

Верховный Суд РФ отметил, что в обжалуемых судебных актах содержатся нарушения норм права, которые повлияли на исход рассмотрения дела и без устранения которых невозможны восстановление и защита нарушенных прав, свобод и законных интересов кредиторов должника, отменил судебные акты и направил обособленный спор на новое рассмотрение в арбитражный суд первой инстанции.

ВС РФ: к/у должен был зарезервировать имущество банкрота для погашения требований ФНС

Свои выводы по результатам рассмотрения кассационной жалобы ФНС России СКЭС Верховного Суда РФ изложила в определении от 15.08.2023 № 305-ЭС23-5946 по делу № А40-141307/2018 ООО «Финконсалт».

Фабула дела: Определением арбитражного суда первой инстанции от 08.10.2018 требование уполномоченного органа о включении в реестр задолженности определено рассмотреть после введения процедуры, следующей за процедурой наблюдения.

Решением суда от 11.02.2019 должник признан банкротом.

Определением суда от 19.04.2019 производство по требованию уполномоченного органа приостановлено до вступления в законную силу судебного акта, принятого по результатам рассмотрения дела по исковому заявлению должника к уполномоченному органу о признании недействительным решения.

Определением суда от 12.12.2019 производство по требованию возобновлено. Судебное заседание назначено на 23.01.2020.

14.01.2020 на счет должника поступили денежные средства, которые конкурсный управляющий распределил в соответствии с реестром требований кредиторов в порядке ст. 134 Закона о банкротстве.

После погашения текущих требований по заработной плате и налогам конкурсный управляющий приступил к распределению оставшихся средств между кредиторами, чьи требования были включены в реестр по состоянию на 16.01.2020. На указанную дату в реестр включены требования кредиторов в сумме 414 099 256,97 руб., в том числе требование уполномоченного органа в размере 2 373 700,89 руб. (0,56525%), в связи с чем конкурсный управляющий перечислил 22.01.2020 на счет уполномоченного органа 42 404 руб.

Определением суда от 23.01.2020 в третью очередь включено требование уполномоченного органа в размере 149 837 613 руб. основного долга, а также 61 536 005 руб. пени и 10 736 547 руб. штрафа (в третью очередь отдельно).

По мнению налогового органа, в результате действий конкурсного управляющего по преждевременному распределению денежных средств нарушен принцип соразмерного погашения требований кредиторов и уполномоченному органу причинены убытки в виде недополученных в бюджет денежных средств в размере 2 029 074,90 руб., поскольку на данный момент у должника отсутствует имущество, за счет которого возможно погасить требования кредиторов.

Суды трех инстанций отказали в удовлетворении требования уполномоченного органа, полагая, что действия конкурсного управляющего по распределению денежных средств соответствовали требованиям ст. 142 Закона о банкротстве. При этом оснований для резервирования денежных средств применительно к п. 6 ст. 142 Закона о банкротстве у управляющего не имелось, поскольку между ним и уполномоченным органом отсутствовали какие-либо разногласия относительно состава и размера требований.

Также суды отметили, что на момент включения требований уполномоченного органа в реестр у должника имелись активы, за счет которых конкурсный управляющий планировал производить гашение реестра. На дату рассмотрения обоснованности настоящего заявления уполномоченного органа формирование конкурсной массы не завершено (признано доказанным наличие оснований для привлечения контролирующего должника лица к субсидиарной ответственности), в связи с чем возможность удовлетворения требований кредиторов не утрачена.

При таких условиях суды пришли к выводу о недоказанности причинно-следственной связи между действиями конкурсного управляющего по распределению денежных средств и возможными убытками уполномоченного органа.

Верховный Суд РФ, в свою очередь, отметил следующее.

В соответствии с положениями Закона о банкротстве целью конкурсного производства является соразмерное удовлетворение требований кредиторов. Достижение указанной цели возлагается на конкурсного управляющего, который осуществляет полномочия руководителя должника и несет самостоятельную обязанность действовать в интересах должника и его кредиторов добросовестно и разумно.

Разрешая вопрос о том, соотносились ли те или иные действия (бездействие) управляющего с принципом добросовестности, следует принимать во внимание, что, несмотря на то, что управляющий обладает определенной дискрецией, оценивая его действия как добросовестные или недобросовестные, суд должен соотнести их с поведением, ожидаемым от любого независимого профессионального управляющего, находящегося в сходной ситуации и учитывающего права и законные интересы гражданско-правового сообщества кредиторов.

Общий порядок расчетов с кредиторами за счет средств конкурсной массы урегулирован положениями Закона о банкротстве. Так, требования кредиторов каждой очереди удовлетворяются после полного удовлетворения требований кредиторов предыдущей очереди, при недостаточности денежных средств должника для удовлетворения требований кредиторов одной очереди денежные средства распределяются между кредиторами соответствующей очереди пропорционально суммам их требований.

Требования кредиторов третьей очереди, заявленные в установленный срок, но установленные арбитражным судом после начала погашения требований кредиторов третьей очереди, подлежат удовлетворению в размере, предусмотренном для погашения требований кредиторов третьей очереди. При этом в случае наличия рассматриваемых в арбитражном суде (суде) на момент начала расчетов с кредиторами соответствующей очереди разногласий между конкурсным управляющим и кредитором по заявленному требованию кредитора конкурсный управляющий обязан зарезервировать денежные средства в размере, достаточном для пропорционального удовлетворения требований соответствующего кредитора.

Как следует из материалов дела, производство по требованию уполномоченного органа приостанавливалось именно на основании ходатайства конкурсного управляющего. Вступившим 20.11.2019 в законную силу судебным актом отказано в признании недействительным решения налогового органа. После возобновления обособленного спора по требованию уполномоченного органа, основанному на данном решении, и назначения даты судебного заседания для управляющего было очевидно, что требование уполномоченного органа с высокой степенью вероятности будет признано обоснованным и включено в реестр требований кредиторов.

Получив 14.01.2020 на счет должника денежные средства и зная о дате рассмотрения и размере требования уполномоченного органа (23.01.2020), любой разумный управляющий в целях реализации принципа соразмерного удовлетворения требований кредиторов отложил бы принятие решения о погашении третьей очереди реестра или зарезервировал бы денежные средства в размере, достаточном для соразмерного погашения требования уполномоченного органа.

Вместо этого конкурсный управляющий в период с 22.01.2020 по 02.02.2020 (то есть в том числе и после принятия определения о включении задолженности перед уполномоченным органом) осуществил погашение требований кредиторов, включенных в реестр по состоянию на 16.01.2020. Подобные действия управляющего нельзя признать отвечающими стандартам добросовестности и разумности. Тот факт, что управляющий планировал погасить требования уполномоченного органа за счет иных активов должника, не опровергает неразумность его поведения в сложившейся ситуации.

Кроме того, являются ошибочными выводы судов об отсутствии оснований для применения положений п. 6 ст. 142 Закона о банкротстве. По смыслу указанной нормы под разногласиями между конкурсным управляющим и кредитором понимаются не только заявления, поданные по форме, предусмотренной ст. 60 Закона о банкротстве, но и любые ситуации, когда обоснованность правопритязаний кредитора к конкурсной массе находится под сомнением (в том числе при обжаловании судебных актов в апелляционном и кассационном порядке).

При таких условиях выводы судов о надлежащем исполнении обязанностей конкурсного управляющего должника являются ошибочными. Жалоба уполномоченного органа о признании незаконными действий (бездействия) конкурсного управляющего, выразившихся в нарушении соразмерности удовлетворения требований, подлежала удовлетворению.

Поскольку действия управляющего являются незаконными, выводы судов о недоказанности причинно-следственной связи между действиями конкурсного управляющего по распределению денежных средств и возможными убытками уполномоченного органа нельзя признать законными.

Верховный Суд РФ отменил состоявшиеся по делу судебные акты и направил обособленный спор в соответствующей части на новое рассмотрение в суд первой инстанции.

Доходы, полученные ЮЛ до преобразования, учитываются для целей УСН

К такому выводу Верховный Суд РФ пришел в определении № 302-ЭС23-2531 от 22.08.2023 по результатам рассмотрения кассационной жалобы налогового органа по делу общества «Раздолинский строительный участок» (дело № А33-3588/2021).

Фабула дела: ЗАО в 2015 г. было преобразовано в ООО (оба лица применяли УСН с объектом налогообложения «доходы»). До преобразования ЗАО в 2015 г. получило доход в размере 5,6 млн руб., а ООО в том же году – 68,3 млн руб.

По результатам проверки налоговый орган пришел к выводу, что для целей УСН доходы ЗАО и ООО за 2015 г. подлежат объединению, вследствие чего они превысили предельный уровень в 68,82 млн руб., а ООО утратило право на применение УСН и должно было исчислить и уплатить налоги по общей системе налогообложения. Доначисляя суммы налога, инспекция также учла взаиморасчеты проверяемого налогоплательщика с подконтрольными лицами.

Суд первой инстанции требования налогоплательщика удовлетворил частично, поскольку пришел к выводу, что при определении базы для исчисления налога по УСН вновь созданная организация – ООО не должна учитывать доходы, полученные ЗАО до реорганизации; позиция налогового органа об утрате налогоплательщиком в 2015 г. права на применение УСН является неправомерной, а доначисление налогоплательщику налогов, уплачиваемых в связи с применением общей системы налогообложения, незаконно.

Арбитражный суд апелляционной инстанции с позицией, изложенной в решении, не согласился, отметив, что при реорганизации в виде изменения организационно–правовой формы обязанности первоначального юридического лица не прекращаются, а остаются за ним в том состоянии, в котором находились на момент их возникновения; обязанность по определению налоговой базы по УСН у ООО за 2015 г. существует без изменения с 01.01.2015, сохраняется порядок исчисления налогов, который применялся ЗАО.

Арбитражный суд Восточно-Сибирского округа счел позицию суда первой инстанции относительно применения УСН проверяемым налогоплательщиком правильной, доводы налогового органа применительно к взаиморасчетам проверяемого налогоплательщика с подконтрольными лицами неверными и отменил постановление суда апелляционной инстанции.

Верховный Суд РФ, в свою очередь, отметил следующее.

При преобразовании юридического лица одной организационно–правовой формы в юридическое лицо другой организационно–правовой формы права и обязанности реорганизованного юридического лица в отношении других лиц не изменяются, за исключением прав и обязанностей в отношении учредителей (участников), изменение которых вызвано реорганизацией.

В развитие данной нормы, как установлено в НК РФ, при преобразовании одного юридического лица в другое правопреемником реорганизованного юридического лица в части исполнения обязанностей по уплате налогов признается вновь возникшее юридическое лицо.

Соответственно, преобразование одного юридического лица в другое налогозначимых для УСН экономических последствий не влечет, вследствие чего в отсутствие прямых указаний в налоговом законодательстве не может влиять на установленный способ исчисления доходов.

При ином подходе, допустимое гражданским законодательством многократное преобразование организации из одной организационно–правовой формы в другую в течение календарного года каждый раз предполагало бы и возможность нового учета доходов для целей УСН, что очевидно не согласуется с целями данного специального налогового режима.

Таким образом, сущность конструкции коммерческой организации, в том числе подвергшейся преобразованию из одной организационно–правовой формы в другую организационно–правовую форму, для целей п. 4 ст. 346.13 НК РФ, предполагает учет доходов с начала отчетного (налогового) периода, то есть, в настоящем случае, с 01.01.2015. Соответственно, обязанность ООО «РСУ» по определению налоговой базы по УСН за 2015 г. существует без изменения с 01.01.2015.

По вопросу о взаиморасчетах налогоплательщика с подконтрольными ему лицами Верховный Суд РФ отметил, что суд апелляционной инстанции обоснованно согласился с позицией налогового органа, в соответствии с которой имела место полная подконтрольность кредитора и дебиторов, и возможность манипулирования финансовыми потоками с целью не допустить превышение установленных пределов для сохранения возможности остаться на УСН. Разумные экономические причины поведения, при котором расчеты по исполненным обязательствам перед ООО «РСУ» взаимозависимыми организациями задерживались, при наличии на их счетах достаточных денежных средств, налогоплательщиком не приведены и судами не установлены.

Верховный Суд РФ отменил постановление суда округа и оставил в силе постановление Третьего арбитражного апелляционного суда.

ВС РФ вновь подтвердил, что КДЛ вправе обжаловать суд/акты по налог/спорам должника

Об изложенной ранее правовой позиции Верховный Суд РФ напомнил в определении от 25.08.2023 № 303-ЭС21-21101 по делу № А59-6596/2019 (дело ООО «Северспецстрой»).

Фабула дела: по итогам проверки обществу доначислены суммы налогов, а также штрафы и пени. В удовлетворении требований общества о признании решения налогового органа недействительным отказано.

В дальнейшем в отношении общества возбуждено производство по делу о несостоятельности (банкротстве), в реестр требований кредиторов включено требование налогового органа.

В рамках дела о банкротстве конкурсный управляющий подал заявление о привлечении к субсидиарной ответственности лиц, которые, по его мнению, являются контролировавшими должника, в том числе Молодцова Д.О. и Глотко А.С.

Считая свои права нарушенными, Молодцов Д.О. и Глотко А.С. обратились в арбитражный суд округа с кассационными жалобами на постановление арбитражного апелляционного суда по делу, в рамках которого рассматривался вопрос о законности решения налогового органа.

Определением арбитражного суда округа кассационные жалобы возвращены: суд исходил из того, что постановление арбитражного апелляционного суда уже являлось предметом рассмотрения в суде кассационной инстанции, по результатам которого постановлением арбитражного суда округа судебный акт апелляционной инстанции оставлен без изменения; повторная проверка судебных актов в порядке кассационного производства действующим арбитражно-процессуальным законодательством не предусмотрена. Также арбитражный суд округа последующим определением оставил без изменения определение о возвращении кассационных жалоб.

Впоследствии Молодцов Д.О. и Глотко А.С. обратились в Верховный Суд РФ с кассационными жалобами, в которых просили отменить определение суда округа и направить дело в арбитражный суд кассационной инстанции для рассмотрения кассационных жалоб по существу.

Верховный Суд РФ, изучив кассационные жалобы, отметил следующее.

При недостатке у должника средств для покрытия долгов, что является характерной ситуацией для процедуры банкротства, негативные последствия нередко несут контролировавшие должника лица, привлеченные к субсидиарной ответственности.

Следовательно, даже если в итоге расчеты с кредиторами осуществляются за счет сохранившегося имущества должника, до их завершения объем включенных в реестр требований также влияет на правовое положение субсидиарного должника, во многом определяя состав и объем предпринятых обеспечительных мер и тем самым ограничивая его имущественные права. При этом включение всех возможных требований в реестр требований кредиторов затрагивает права и законные интересы этого лица и в том случае, когда оно непосредственно не названо в конкретном судебном акте. В рамках же обособленного производства контролировавшее должника лицо уже не имеет возможности оспорить размер задолженности должника перед кредитором и обоснованность включения соответствующего требования в реестр.

В этой связи наличие нормативного регулирования, позволяющего привлечь контролировавших должника лиц к субсидиарной ответственности в рамках дела о банкротстве, свидетельствует о необходимости обеспечения этих лиц и надлежащими средствами судебной защиты, включая возможность обжаловать судебное решение, принятое в рамках того же дела о банкротстве по результатам рассмотрения заявления кредитора о включении его требований в реестр требований кредиторов, в части определения размера данных требований за период, когда субсидиарный ответчик являлся контролирующим лицом по отношению к должнику.

Таким образом, контролирующему лицу, в отношении которого в рамках дела о банкротстве рассматривается вопрос о его привлечении к субсидиарной ответственности, должно быть обеспечено право на судебную защиту посредством рассмотрения компетентным судом его возражений относительно обоснованности требования кредитора, в том числе требования уполномоченного (налогового) органа, основанного на результатах проведенных в отношении должника мероприятиях налогового контроля.

Вместе с тем в соответствии с положениями Закона о банкротстве разногласия по требованиям кредиторов или уполномоченных органов, подтвержденным вступившим в законную силу решением суда в части их состава и размера, не подлежат рассмотрению арбитражным судом в деле о банкротстве.

С учетом изложенного, если вопрос о законности решения инспекции разрешается вне рамок дела о банкротстве, контролирующему лицу, в отношении которого в установленном порядке предъявлено требование о привлечении к субсидиарной ответственности, право на судебную защиту должно быть предоставлено в аналогичном объеме: такое лицо вправе вступить в дело в качестве третьего лица, а в случае, когда по делу уже вынесен судебный акт, которым спор разрешен по существу - вправе обжаловать решение суда в апелляционном, кассационном порядке.

В случае привлечения Глотко А.С. и Молодцова Д.О. к субсидиарной ответственности как контролирующих должника лиц, потенциальный размер их ответственности перед кредиторами будет определяться с учетом оспариваемого решения налогового органа.

Таким образом, решение суда, которое будет принято по результатам рассмотрения дела о признании решения налогового органа недействительным, окажет непосредственное влияние на размер субсидиарной ответственности контролирующих должника лиц в деле о банкротстве общества, то есть повлияет на их права и обязанности, в том числе по отношению к уполномоченному (налоговому) органу.

Верховный Суд РФ отметил, что при таких обстоятельствах определение арбитражного суда округа, которым оставлено без изменения определение суда кассационной инстанции о возвращении кассационных жалоб, является незаконным и подлежит отмене как принятое с существенным нарушением норм процессуального права, а также прав контролирующих должника лиц на обжалование состоявшихся судебных актов в кассационном порядке.

Суд отменил определения арбитражного суда кассационной инстанции и направил дело в арбитражный суд округа для рассмотрения вопроса о принятии к производству кассационных жалоб.

Напомним, что ранее о праве КДЛ на обжалование судебных актов, вынесенных по делам о признании решений налоговых органов недействительными, Верховный Суд РФ высказался в рамках дела ООО «Триумф» (Определение от 06.03.2023 № 310-ЭС19-28370 по делу № А54-2037/2017).

ВС РФ рассмотрит спор о налогообложении доходов ино/организации

Судья Завьялова Т.В. определением № 305-ЭС23-13710 от 21.08.2023 передала для рассмотрения в судебном заседании СКЭС Верховного Суда РФ кассационную жалобу МИФНС России (дело ПАО «УБРиР» № А40-121109/2022).

Фабула дела: по результатам выездной налоговой проверки инспекция привлекла банк к ответственности за невыполнение им как налоговым агентом обязанности по удержанию и перечислению налогов, а также доначислила банку налог с доходов, полученных иностранной организацией от источников в РФ, и пени.

Основанием послужили выводы налогового органа о том, что банк неправомерно применил пониженную ставку по налогу на прибыль при выплате дохода в виде процентов по субординированным займам сингапурской компании XANGBO, не имеющей фактического права на полученный доход, а действующей в качестве агента (посредника).

Так, в результате проверки было установлено, что банк привлек платное финансирование от компании XANGBO, оформленное договорами субординированного займа. По условиям договоров проценты начислялись ежедневно в долларах США, выплаты производились в конце каждого 6-месячного периода путем перечисления денежных средств на расчетные счета (валютные) компании XANGBO. При выплате процентов по договорам субординированного займа банком как налоговым агентом применены пониженные налоговые ставки, установленные СИДН с Сингапуром: 7,5% – в 2016 г. и 0% – в 2017 и 2018 г.

Банк, не согласившись с решением налогового органа, обратился в арбитражный суд.

Суды всех трех инстанций поддержали позицию налогоплательщика в связи со следующим:

- компания XANGBO является фактическим получателем дохода, поскольку банк предоставил инспекции письма-подтверждения, в которых компания XANGBO подтвердила постоянное местонахождение в Республике Сингапур в 2016-2018 годах;

- для применения пониженной ставки 7,5% налога у источника в отношении выплат процентного дохода в 2016 г. достаточно подтверждения факта нахождения компании XANGBO в Республике Сингапур. При этом подтверждения того, что эта компания имеет фактическое право на получение соответствующего дохода, не требуется, так как указанное требование было включено в п. 1 ст. 312 НК РФ только с 01.01.2017;

- для освобождения выплат процентного дохода в 2017-2018 г. компания XANGBO подтвердила, что находится в Республике Сингапур, не является транзитной компанией, а также имеет фактическое право на получение процентного дохода, так как не обладает ни одним из признаков «кондуитной» компании, о чем свидетельствует следующее: компания является глобальной торговой и финансовой платформой, осуществляющей деятельность с 2010 г.; имеет сеть в 15 юрисдикциях; прибыль за 2016 - 2018 г. составила 1,6 миллиона долларов США и финансовые активы в диапазоне от 1 до 3 млрд. долларов США; выплаты не обладают транзитным характером; компания имеет офис, представленный 15 сотрудниками.

Налоговый орган, в свою очередь, не согласился с выводами судов и обратился с кассационной жалобой в Верховный Суд РФ, отметив следующее:

- поскольку компания XANGBO выступала в сделках по предоставлению займа в качестве агента, действуя в интересах своей материнской холдинговой компании МТС, являющейся резидентом оффшорной юрисдикции (Каймановы острова), с которой у РФ отсутствует соглашение об избежании двойного налогообложения, она не могла быть признана фактическим получателем дохода;

- суды трех инстанций исходили из того, что компания XANGBO имеет высокий уровень экономического присутствия в Республике Сингапур, осуществляет реальную предпринимательскую деятельность, и по указанным основаниям может быть признана фактическим получателем дохода. Однако судами не было принято во внимание, что фактические обстоятельства реального экономического присутствия в Договаривающемся государстве не имели правового значения для разрешения спора в ситуации, когда получатель дохода выполняет посреднические функции в интересах иного лица;

- применение судами положений п. 1 ст. 11 СИДН противоречит задачам данного СИДН, обозначенным в его преамбуле, которые состоят в избежании двойного налогообложения и предотвращении уклонения от налогообложения.

Судья отметила, что изложенные в жалобе налогового органа доводы заслуживают внимания, а кассационная жалоба вместе с делом подлежит передаче для рассмотрения в судебном заседании СКЭС Верховного Суда РФ.

Судебное заседание назначено на 10:00 04.10.2023.

НОРМАТИВНО, ОФИЦИАЛЬНО, ВАЖНО

Экспортеры могут направлять выручку на счета в зарубежных банках

Соответствующие изменения в Указ Президента РФ от 06.02.2023 № 72 «Об особом порядке проведения расчетов между некоторыми юридическими лицами - резидентами при осуществлении внешнеэкономической деятельности» внесены указом от 31.07.2023 № 575.